Chờ cú hích của đại lý ngân hàng

Dù còn mới mẻ và đang ở dạng thử nghiệm tại Việt Nam, mô hình đại lý ngân hàng hứa hẹn sẽ bùng nổ.

Payoo đang ứng dụng trí tuệ nhân tạo (A.I) vào việc xác thực thông tin người dùng. Giải pháp này hứa hẹn giúp việc định danh khách hàng điện tử (eKYC) qua nhận dạng ký tự quang học, định danh bằng FaceID, Face search... được nhanh chóng, tiết kiệm và an toàn. Quan trọng hơn, eKYC và lợi thế của Payoo (như phát triển mạng lưới ở 15.000 cửa hàng) sẽ giúp các đối tác thuận lợi hơn trong xây dựng mô hình đại lý ngân hàng (Agent Banking).

Xu hướng tất yếu

Mô hình đại lý ngân hàng không xa lạ với thế giới, nhất là trong thời đại công nghệ cùng xu hướng ngân hàng không chi nhánh. Mười năm qua, nhiều nước trên thế giới như Colombia, Brazil, Kenya, Ấn Độ, Malaysia... đã ứng dụng công nghệ để phát triển mô hình đại lý ngân hàng và thu được nhiều kết quả. Đơn cử, cuối năm 2016, mạng lưới đại lý ngân hàng ở Malaysia đã phát triển lên tới 7.984 đại lý, gấp 17 lần thời điểm cuối năm 2011, với hơn 100 triệu giao dịch, đạt tổng giá trị giao dịch 2,1 tỉ USD.

Sở dĩ Malaysia và các nước có thể nhanh chóng mở rộng độ bao phủ là vì các cơ sở kinh doanh như bưu điện, hiệu thuốc, trạm xăng dầu, cửa hàng tạp hóa, cửa hàng điện tử... đều có thể trở thành đại lý ngân hàng. Những nơi này sẽ cung cấp dịch vụ tài chính (thanh toán hóa đơn, rút tiền, chuyển tiền, gửi tiền tiết kiệm...) thay cho các tổ chức tín dụng.

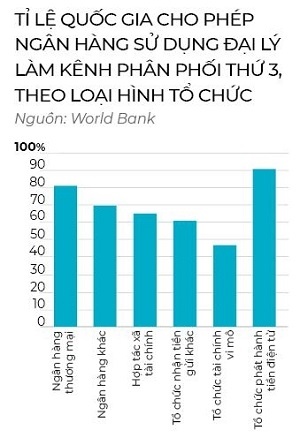

Mô hình đại lý ngân hàng ngày càng phát triển trên thế giới. Theo Báo cáo về Tài chính toàn diện năm 2017 của World Bank, có 105/124 cơ quan quản lý (85%) cho phép thực hiện hoạt động đại lý. Trong đó, 81% cho phép ngân hàng thương mại hợp đồng với đại lý bán lẻ làm kênh phân phối, 91% cho phép tổ chức phi ngân hàng hợp đồng với đại lý bán lẻ làm kênh phân phối.

Xu hướng đại lý ngân hàng hứa hẹn bùng nổ vì việc lập loại hình này chỉ tốn 2-4% chi phí và có chi phí hoạt động thấp khoảng 3 lần so với các kênh chi nhánh ngân hàng. Mô hình đại lý ngân hàng, với đặc điểm gần khu dân cư, dễ tiếp cận khách hàng hơn, giao dịch cũng nhanh chóng, tiện lợi, chi phí thấp nên phù hợp với cả người nghèo, người thu nhập thấp. Ở góc độ quốc gia, đại lý ngân hàng là cách thức hiệu quả nhất để nâng cao khả năng tiếp cận dịch vụ tài chính cho người dân nông thôn, vùng sâu, vùng xa.

Tại Việt Nam, bà Nguyễn Thị Hồng Vân, Viện Nghiên cứu Phát triển Công nghệ ngân hàng, Đại học Kinh tế - Luật, quan sát thấy, người dân khu vực nông thôn hầu hết chỉ giao dịch qua mạng lưới ngân hàng Agribank và LienVietPostBank. Vì thế, khả năng người dân tiếp cận các dịch vụ ngân hàng ở khu vực này còn thấp.

Trước thực tế đó, giai đoạn 2014-2015, Ngân hàng Nhà nước đã triển khai thí điểm phát triển thanh toán không dùng tiền mặt tại khu vực nông thôn với 3 mô hình đại lý ngân hàng. Đó là MB-Viettel, PG Bank và Petrolimex.

Tính đến cuối năm 2017, chương trình thí điểm này đã ghi nhận những con số khả quan: Số điểm cung cấp dịch vụ của cả 3 mô hình đạt 32.185 điểm, tăng 1,4 lần so với năm 2015; số lượng giao dịch đạt hơn 11 triệu giao dịch và giá trị giao dịch hơn 81.000 tỉ đồng. Số lượng khách hàng đạt trên 6 triệu người, tăng hơn 8 lần so với năm 2015. Trong các mô hình thí điểm đại lý ngân hàng, mô hình MB-Viettel chiếm tỉ trọng lớn nhất, đến 98% tổng giá trị giao dịch. Mô hình Vietcombank-M_Service tuy có số điểm cung cấp dịch vụ không cao nhưng lượng khách hàng và tổng số giao dịch lại tăng nhanh nhất.

Chờ một chính sách

Dù vậy, hoạt động của các đại lý ngân hàng ở Việt Nam gặp không ít khó khăn khi hệ thống pháp lý cho hoạt động này chưa được hoàn thiện và tiềm ẩn rủi ro cao hơn so với mô hình chi nhánh ngân hàng truyền thống. Chẳng hạn, những đại lý ngân hàng đặt ở vùng sâu, vùng xa nên độ an toàn thấp, thiếu các hệ thống an ninh và cũng không có nhân viên được đào tạo chuyên sâu. Vì thế, đại lý bán lẻ tiềm ẩn nhiều rủi ro như rủi ro tín dụng, hoạt động, pháp lý, thanh khoản...

Đại lý bán lẻ tiềm ẩn nhiều rủi ro như rủi ro tín dụng, hoạt động, pháp lý, thanh khoản...Ảnh: Qúy Hòa

Về mặt pháp lý, chẳng hạn, mô hình đại lý ngân hàng ở Việt Nam còn những khoảng trống về luật bảo vệ người tiêu dùng cũng như quy định về chống rửa tiền và tài trợ khủng bố. Tuy nhiên, với những quy định như chỉ cho phép đại lý giao dịch tài chính có giá trị nhỏ, rủi ro phát sinh từ hoạt động đại lý ngân hàng được đánh giá là thấp. Đồng thời, với ứng dụng công nghệ thông tin, các bên tin rằng, những rủi ro này sẽ được giảm nhẹ.

Liên quan đến công nghệ và dữ liệu, anh Nguyễn Hoàng Anh, Giám đốc Vận hành VietUnion (Payoo), cho biết Công ty mong đợi Chính phủ sớm xây dựng kho dữ liệu mở hoặc những dịch vụ cho phép kiểm tra tính chính xác về thông tin công dân. Có như vậy, các ngân hàng, tổ chức tài chính mới có thể dễ dàng kiểm tra, đối chiếu để việc định danh khách hàng chuẩn xác hơn. Khi đó, các giao dịch ngân hàng điện tử hay đại lý ngân hàng sẽ ít rủi ro hơn, thuận tiện và nhanh chóng hơn.

Bà Hồng Vân cũng đề xuất, Việt Nam cần làm rõ phạm vi, đối tượng áp dụng, văn bản pháp luật khác có liên quan, cụ thể hóa hoạt động của mô hình đại lý ngân hàng. Quy định thuế cũng cần được xem xét sao cho phù hợp, khuyến khích mô hình này phát triển. Và để bảo vệ quyền lợi khách hàng, Việt Nam rất cần quy định cụ thể về hoạt động của đại lý ngân hàng, bao gồm nghĩa vụ và trách nhiệm của ngân hàng, các giới hạn giao dịch nhằm hạn chế sử dụng tiền mặt...

Ở góc độ khác, ông Ondrej Sedlon, Giám đốc Phát triển mạng lưới toàn cầu của Air Bank, một trong những điều kiện hàng đầu khi muốn phát triển sản phẩm dịch vụ ngân hàng là cần lấy khách hàng làm trung tâm, tăng cường cơ cấu và cơ sở hạ tầng của ngân hàng

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận