Chính sách tiền tệ - Bài 8 - Cơ chế truyền dẫn chính sách tiền tệ

Mục tiêu của NHTW là duy trì sự ổn định giá cả. Ở những bài viết trước, tôi đã trình bày cách thức NHTW có thể điều tiết lượng cung tiền và sự tăng trưởng của lượng cung tiền.

Các chính sách điều tiết về lãi suất do NHTW thực hiện thường có bản chất rất ngắn hạn; thường họ nhắm đến lãi suất qua đêm hoặc 1 tuần. Tuy nhiên, hầu hết các doanh nghiệp và cá nhân trong nền kinh tế thực đi vay và cho vay trong những khung thời gian dài hơn nhiều so với thời gian này. Bài viết này đi vào giải thích cho việc thay đổi lãi suất ngắn hạn có thể ảnh hưởng như thế nào đến nền kinh tế thực.

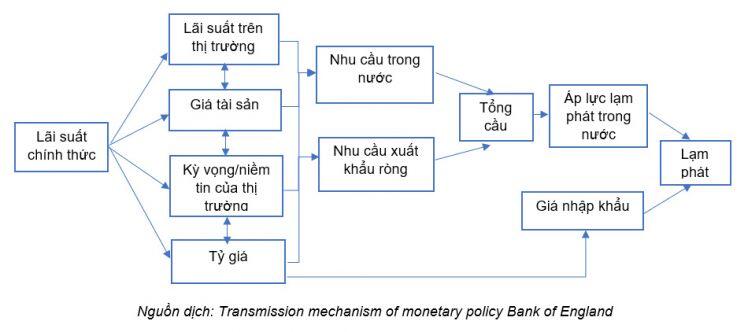

Hình ảnh đính kèm thể hiện cơ chế truyền dẫn chính sách tiền tệ. Đây là quá trình theo đó lãi suất của ngân hàng trung ương được truyền qua nền kinh tế và cuối cùng ảnh hưởng đến tốc độ tăng giá - tức là lạm phát. Hãy cùng phân tích bức hình thông qua ví dụ trong bài viết này để hiểu cách chính sách tiền tệ tạo ra ảnh hưởng trong nền kinh tế. Giả sử rằng NHTW thông báo tăng lãi suất ngắn hạn. Việc thực hiện chính sách có thể bắt đầu tác động đến nền kinh tế thông qua bốn kênh có liên quan lẫn nhau. Các kênh đó bao gồm lãi suất cho vay trên thị trường, giá tài sản, kỳ vọng/niềm tin của thị trường và tỷ giá hối đoái.

Lãi suất trên thị trường :

Đầu tiên, lãi suất cơ bản của các NHTM và lãi suất liên ngân hàng sẽ tăng lên để duy trì tính ổn định của dòng tiền của họ sau khi NHTW tăng lãi suất ngắn hạn. Sau đó, các NHTM sẽ tăng lãi suất cho vay với các cá nhân và công ty trên cả ngắn hạn và dài hạn. Vì NHTM là đơn vị kinh doanh tài chính nên khi lãi huy động ngắn hạn tăng thì lãi suất cho vay tăng cả ngắn hạn và dài hạn; nhưng khi lãi suất huy động ngắn hạn giảm thì lãi suất cho vay dài hạn chưa hẳn đã giảm ngay (như vậy NHTM mới gia tăng đc chênh lệch NIM). Khi đó, các doanh nghiệp và người tiêu dùng sẽ có xu hướng vay ít hơn khi lãi suất tăng.

Giá tài sản:

Lãi suất ngắn hạn tăng cũng có thể làm cho giá của các tài sản như trái phiếu hoặc giá trị của các dự án sử dụng vốn vay giảm xuống (do WACC - chi phí vốn trung bình tăng lên làm giảm NPV khi triết khấu dòng tiền lợi nhuận tương lai).

Kỳ vọng/niềm tin của thị trường:

Những người tham gia thị trường sau đó tin rằng lãi suất cao hơn sẽ dẫn đến tăng trưởng kinh tế chậm hơn, giảm lợi nhuận đầu tư và từ đó tự hành động bằng cách giảm đi vay để đầu tư cũng nhu tiêu dùng. Kỳ vọng về lãi suất có thể đóng một vai trò quan trọng trong nền kinh tế. Thông thường, các công ty và cá nhân sẽ đưa ra quyết định đầu tư và mua hàng dựa trên kỳ vọng lãi suất của họ. Nếu động thái lãi suất của NHTW được cho là sẽ kéo theo các đợt tăng lãi suất khác, thì các nhà đầu tư và công ty sẽ hành động theo. Nhu cầu tiêu dùng, đi vay và giá tài sản đều có thể giảm do kết quả của kỳ vọng và niềm tin.

Tỷ giá:

Lợi nhuận của các cty xuất khẩu có thể giảm nếu lãi suất tăng khiến sức mạnh đồng tiền của quốc gia tăng (vd: tỷ giá giảm xuống dưới 23k), vì điều này sẽ làm cho hàng xuất khẩu trong nước đắt hơn đối với người mua ở nước ngoài và làm giảm nhu cầu mua hàng ở nước ngoài.

Nhu cầu và lạm phát:

Việc giá tài sản giảm cùng với niềm tin tiêu cực sẽ làm giảm tốc độ tăng trưởng tiêu dùng và đầu tư nội địa. Từ đó gây áp lực giảm lên tỷ lệ lạm phát trong nước - cùng với sức mạnh đồng tiền tăng lên, điều này làm giảm giá hàng hóa/nguyên liệu nhập khẩu. Tổng hợp lại, những điều này có thể bắt đầu gây áp lực giảm đối với thước đo lạm phát tổng thể.

Tình hình hiện tại Việt Nam trái ngược với ví dụ trên khi chưa có áp lực lạm phát do tổng cầu vẫn chưa phục hồi lại mức trước đại dịch.

Nếu thấy bài viết có ích thì hãy like, share và follow nhé !

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường