Chi phí dự phòng cản bước lợi nhuận ngân hàng năm 2023

Lợi nhuận ngân hàng trong năm 2023 tổng thể tăng trưởng nhưng có sự phân hóa. Dù tăng trưởng đột biến từ chứng khoán đầu tư, việc thu nhập chính trì trệ đi kèm với tăng cường trích lập dự phòng đã phần nào cản bước lợi nhuận ngân hàng trong năm qua.

9/28 ngân hàng giảm nguồn thu chính

Trước diễn biến khó khăn chung của toàn nền kinh tế, tín dụng trong 3 quý đầu năm 2023 gần như chững lại và chỉ tăng tốc vào quý cuối năm. Số liệu từ Ngân hàng Nhà nước (NHNN) cho biết, tăng trưởng tín dụng năm 2023 là 13.71%. Xét về giá trị, hệ thống ngân hàng đã cung ứng khoảng 1.5 triệu tỷ đồng vào nền kinh tế năm vừa qua, đưa tổng dư nợ tín dụng nền kinh tế lên khoảng 13.56 triệu tỷ đồng.

Dù tín dụng có sự bứt tốc về cuối năm, nguồn thu chính của ngân hàng vẫn bị sụt giảm.

Dữ liệu từ VietstockFinance cho thấy, tổng nguồn thu chính của 28 ngân hàng trong năm 2023 tăng 5% so với năm trước, với 448,850 tỷ đồng thu nhập lãi thuần.

Tính đến cuối quý 4, tình hình đã cải thiện hơn khi chỉ còn 9/28 ngân hàng giảm nguồn thu nhập chính, trong khi ở quý 3 có đến 16 ngân hàng. NVB giảm thu nhập lãi thuần nhiều nhất (-51%), chỉ còn 457 tỷ đồng; ABBank (ABB) giảm 24%, còn 2,873 tỷ đồng; Eximbank (EIB) giảm 18%, còn 4,597 tỷ đồng…

Việc sụt giảm nguồn thu chính được nhiều ngân hàng giải thích, do phải giảm lãi suất để hỗ trợ cho doanh nghiệp và người dân vượt qua khó khăn.

Hoạt động chính của ABBank chỉ thu được 2,873 tỷ đồng thu nhập lãi thuần, giảm 23% so với năm trước, do thực hiện các chính sách điều chỉnh lãi suất cho vay để kịp thời hỗ trợ các doanh nghiệp trong giai đoạn khó khăn theo chỉ đạo của Chính phủ.

BVBank cho biết, trước tình hình kinh doanh của khách hàng cá nhân và khách hàng doanh nghiệp vẫn còn nhiều khó khăn, cùng với việc BVBank thực hiện chủ trương của NHNN về việc chia sẻ khó khăn với khách hàng thông qua đẩy mạnh ưu đãi về lãi suất và thực hiện các biện pháp giảm lãi đã dẫn đến thu nhập lãi thuần bị ảnh hưởng. Theo đó, cả năm 2023, thu nhập lãi thuần của BVBank chỉ đạt 1,479 tỷ đồng, giảm 14% so với năm trước.

Bancassurance kéo thu dịch vụ giảm

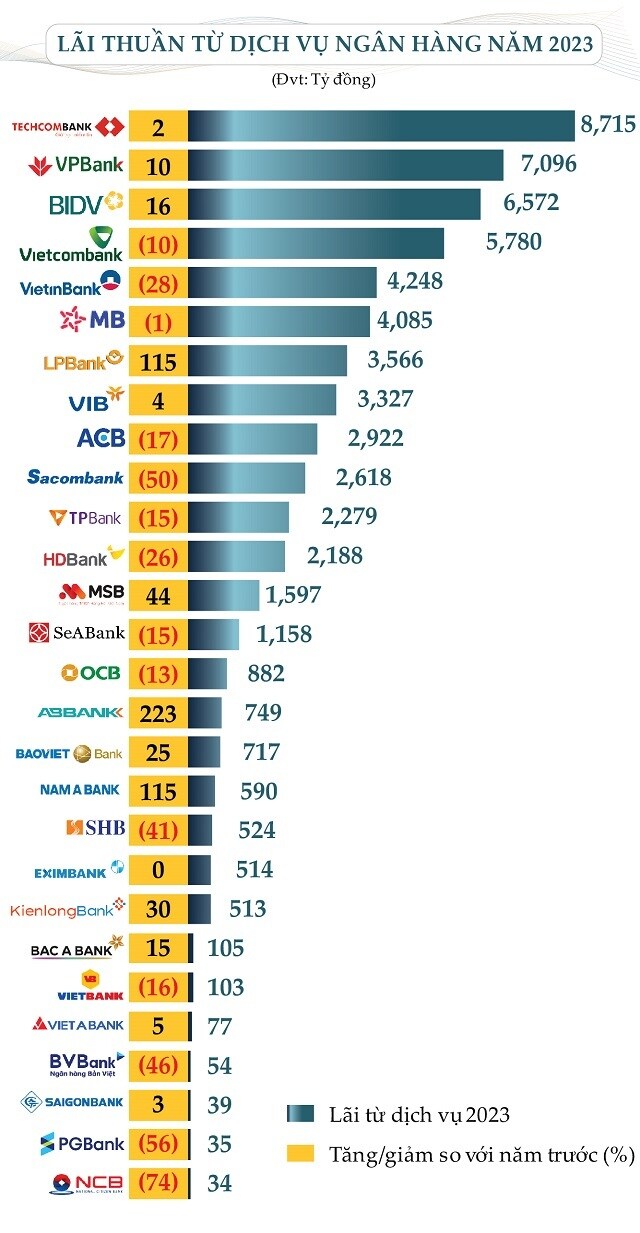

Nguồn thu nhập ngoài lãi chủ yếu - thu từ dịch vụ - cũng sụt giảm. Năm 2023, tổng thu nhập từ dịch vụ của 28 ngân hàng giảm 3% so với năm trước, chỉ còn 63,249 tỷ đồng.

Trong đó, 14/28 ngân hàng giảm lợi nhuận thuần từ dịch vụ. NVB vẫn là ngân hàng giảm mạnh nhất (-74%), kế đến là PGB (-56%) và Sacombank (STB, -50%).

Tuy nhiên, vẫn có những ngân hàng thu đột biến từ dịch vụ trong năm 2023. ABBank tăng trưởng cao nhất khi lãi gần 749 tỷ đồng từ dịch vụ, gấp 3.2 lần năm trước. LPB thu được 3,566 tỷ đồng thu nhập từ dịch vụ, gấp 2.2 lần. NAB cũng thu được khoản lãi dịch vụ gấp 2.2 lần với 590 tỷ đồng.

Một phần nguyên nhân kéo lùi lãi từ dịch vụ ngân hàng trong năm qua do khó khăn từ hoạt động kinh doanh bảo hiểm là vì doanh thu Bancassurance giảm sâu.

Lãi thuần từ dịch vụ của VIB năm 2023 tăng 4% so với năm trước, thu được 3,327 tỷ đồng. Có thể thấy, tăng trưởng không cao là do thu từ hoa hồng bảo hiểm giảm 32%, chỉ còn 879 tỷ đồng.

Hay như tại TPBank, thu từ dịch vụ kinh doanh, bảo hiểm và tư vấn chỉ còn 377 tỷ đồng, giảm 57% so với năm trước. Techcombank giảm đến 62% thu từ dịch vụ hợp tác bảo hiểm, chỉ còn 667 tỷ đồng…

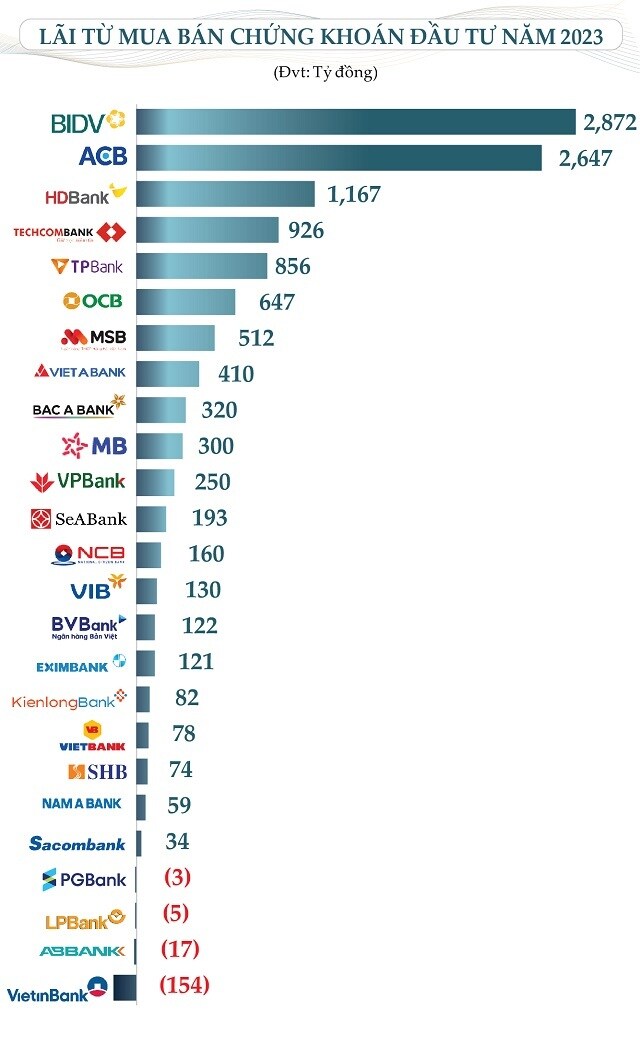

Lãi đột biến từ chứng khoán đầu tư

Đáng chú ý, trong năm qua, lãi từ chứng khoán đầu tư của một số ngân hàng tăng đột biến, góp tỷ trọng cao vào thu nhập ngoài lãi của ngân hàng.

ACB cho biết, tỷ trọng đóng góp của thu nhập ngoài lãi vào doanh thu là 24%; nhờ vậy, áp lực lên mảng thu nhập từ lãi giảm. Trong đó, dịch vụ mua bán ngoại tệ và hoạt động đầu tư đóng góp lớn vào tăng trưởng thu nhập của ACB.

Ngoài ra, hoạt động mua bán chứng khoán kinh doanh chuyển từ lỗ sang lãi hơn 168 tỷ đồng. Hoạt động mua bán chứng khoán đầu tư lãi đột biến 2,647 tỷ đồng, trong khi năm trước chỉ thu được gần 21 tỷ đồng.

BIDV ghi nhận 2,872 tỷ đồng lãi từ chứng khoán đầu tư, trong khi năm trước chỉ thu được 258 tỷ đồng.

KLB thu được 82 tỷ đồng lãi từ mua bán chứng khoán đầu tư, gấp 10 lần năm trước. Đây cũng là khoản thu nhập đóng góp chính vào mức tăng của tổng thu nhập Ngân hàng.

Hoạt động mua bán chứng khoán đầu tư của BVBank lãi hơn 122 tỷ đồng trong khi năm trước báo lỗ, nhờ doanh số mua bán trái phiếu tăng gần gấp đôi.

PGS.TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TPHCM cho rằng, khi lợi nhuận từ hoạt động cho vay giảm, lợi nhuận Bancasurance cũng giảm, bắt buộc các ngân hàng phải tìm kiếm lợi nhuận khác để bù đắp. Chính vì thế, lợi nhuận từ chứng khoán đầu tư là một trong những nguồn được tận dụng trong năm qua để tối ưu hóa lợi nhuận.

Nhưng điều này còn tùy vào chiến lược cụ thể của từng ngân hàng, lợi nhuận của khoản mục này có thể đến từ kinh doanh chứng khoán, mua bán chứng khoán, mua bán trái phiếu chưa đáo hạn… Tuy nhiên, những khoản này không mang lại lợi nhuận thực chất cho ngân hàng, vì thực tế điều cần quan tâm chính là lợi nhuận từ kinh doanh chính, còn lợi nhuận từ kinh doanh chứng khoán hay đầu tư chứng khoán không phải là hoạt động chính của ngân hàng.

Điều cần quan tâm nhất vẫn phải là lợi nhuận từ hoạt động chính có tăng trưởng hay không, còn những nguồn thu khác là “của để dành”, có thể tăng bất thường trong năm nay nhưng đến năm sau lại không còn nữa.

Chi phí dự phòng “bào mòn” lợi nhuận

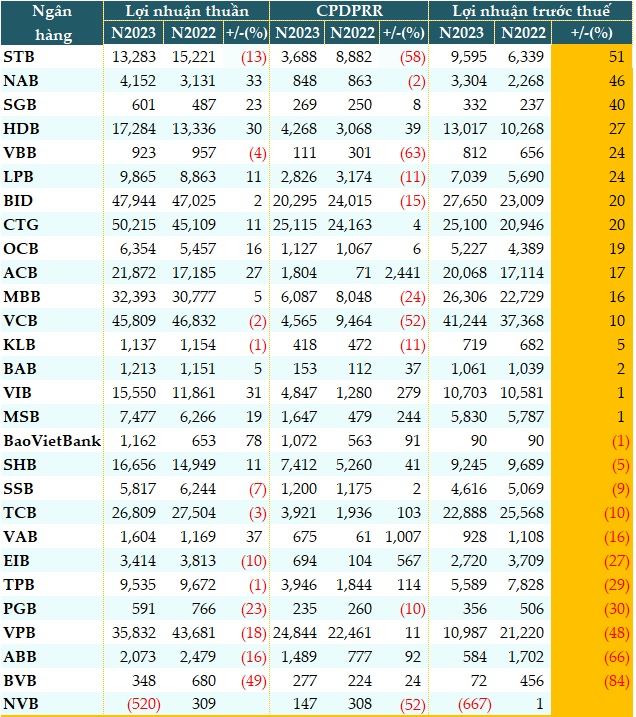

Năm 2023 không mấy tươi sáng. Nguồn thu chính và thu nhập ngoài lãi có nhiều sự phân hóa khi có đến 12/28 ngân hàng giảm lợi nhuận thuần từ hoạt động kinh doanh và 1 ngân hàng báo lỗ.

Thêm vào đó, các nhà băng tăng cường trích lập dự phòng rủi ro tín dụng, nâng tổng chi phí dự phòng của 28 ngân hàng lên 123,980 tỷ đồng, tăng 3% so với năm trước. Trong đó, có 18 ngân hàng gia tăng trích lập dự phòng, làm “bào mòn” lợi nhuận.

Kết quả, có 11 ngân hàng sụt giảm lợi nhuận trước thuế trong năm 2023 và 1 ngân hàng báo lỗ.

Chẳng hạn như VAB thu được 1,604 tỷ đồng lợi nhuận thuần từ kinh doanh (+37%), nhưng trích đến 675 tỷ đồng để dự phòng rủi ro (gấp 11 lần), khiến lợi nhuận trước thuế giảm 16%, chỉ còn 928 tỷ đồng.

Eximbank cũng tương tự khi chỉ thu được 3,414 tỷ đồng lợi nhuận thuần, giảm 10% so với năm trước. Song song đó, Ngân hàng còn trích dự phòng 694 tỷ đồng (gấp 6.7 lần), làm lợi nhuận trước thuế giảm 27%, chỉ còn 2,720 tỷ đồng.

Lợi nhuận trước thuế năm 2023 của các ngân hàng (Đvt: Tỷ đồng)

PGS.TS. Đinh Trọng Thịnh - Chuyên gia kinh tế đánh giá, lợi nhuận ngân hàng sụt giảm là do lợi nhuận của các ngân hàng thương mại hiện nay phụ thuộc vào việc cho vay nợ. Do đó, lý do đầu tiên rõ ràng là do không cho vay được thì lợi nhuận sẽ giảm.

Thêm vào đó, hiện nay các ngân hàng vẫn gia tăng việc trích lập quỹ dự phòng để phòng ngừa rủi ro cho các khoản nợ xấu theo quyết định của NHNN.

Khi hiệu lực của Thông tư 02/2023/TT-NHNN hết hạn (đang được NHNN cân nhắc gia hạn), áp lực trích lập cho các khoản nợ tái cơ cấu hoặc các khoản nợ xấu không được tái cơ cấu sẽ gia tăng, làm cho lợi nhuận ngân hàng giảm đi đáng kể.

Theo PGS.TS. Nguyễn Hữu Huân, nhìn chung, tổng lợi nhuận của toàn hệ thống vẫn tăng, nhưng có sự phân hóa thành 2 nhóm. Nhóm ngân hàng lớn vẫn giữ nguyên lợi nhuận, thậm chí là tăng trưởng. Còn nhóm ngân hàng nhỏ có lợi nhuận giảm chủ yếu do trích lập dự phòng và rủi ro nợ xấu cao hơn các ngân hàng lớn.

Các ngân hàng lớn thì có lượng khách hàng và chất lượng tài sản tốt hơn các ngân hàng nhỏ. Trong thời kỳ khó khăn và tỷ lệ nợ xấu gia tăng, các ngân hàng lớn có tỷ lệ nợ xấu cũng tăng nhưng tốc độ không bằng những ngân hàng nhỏ.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận