Chạy nước rút giải ngân tín dụng, có về đích kịp cuối năm?

Khả năng hấp thụ vốn của nền kinh tế, từ tiêu dùng đến sản xuất là bài toán khó trả lời, dù các nhà băng cho biết sẽ tiếp tục cung cấp nhiều gói cho vay với lãi suất hấp dẫn hơn nhằm “kích cầu” mùa lễ tới đây.

Ngân hàng “đau đầu” tìm cách giải ngân

Hàng loạt các ngân hàng mới đây công bố chính sách hỗ trợ thị trường, nhằm kích cầu nền kinh tế vào cuối năm. Thông tin từ Agribank cho biết từ đầu năm đến nay ngân hàng cho biết đã triển khai 8 chương trình tín dụng ưu đãi lãi suất hướng tới đối tượng khách hàng là doanh nghiệp hoạt động sản xuất kinh doanh trong các lĩnh vực ưu tiên và tiêu dùng cá nhân với quy mô gần 200.000 tỉ đồng, mức lãi suất thấp hơn từ 2-3%/năm so với lãi suất cho vay thông thường.

Còn đối với nhóm khách hàng doanh nghiệp, Agribank triển khai 5 chương trình với quy mô 165.000 tỉ đồng. Trong đó, riêng với các doanh nghiệp vừa và nhỏ, gói tín dụng có quy mô 145.000 tỉ đồng, mức lãi suất được hỗ trợ tối đa 2%. Ngoài ra, một nhóm đáng chú ý là nhóm doanh nghiệp xuất khẩu đang triển khai đạt 30% tiến độ và mục tiêu đặt ra tăng trưởng tín dụng những tháng cuối năm từ 2-4%.

Trong khi đó, ông Trần Hoài Phương, Giám đốc Khối khách hàng doanh nghiệp, Ngân hàng HDBank, cho biết vừa bổ sung gói tín dụng ưu đãi 5.000 tỉ đồng với lãi suất chỉ 7,5-8%/năm. Nhà băng này ưu đãi theo các nhóm doanh nghiệp tùy theo lĩnh vực hoạt động.

Giữa tháng 11, Ngân hàng MSB vừa thông báo triển khai chương trình ưu đãi lãi suất hỗ trợ các khách hàng cá nhân vay thế chấp trung và dài hạn với lãi suất từ 6,8%/năm. Trong chương trình áp dụng đến hết năm nay còn bao gồm cả khách hàng cá nhân có nhu cầu vay thế chấp để tiêu dùng.

Tại TPHCM, ông Nguyễn Đức Lệnh, Phó giám đốc NHNN chi nhánh TPHCM, cho biết từ nay đến cuối năm, các ngân hàng trên địa bàn sẽ tập trung khai thác tính chất mùa vụ, do nhu cầu vốn tăng cao vào dịp Tết. Theo đó sẽ có gói cho vay khoảng 9.000 tỉ đồng với lãi suất thấp (4-6%/năm), hướng đến các doanh nghiệp sản xuất trực tiếp các hàng hóa và dịch vụ tiêu dùng hàng Tết, các doanh nghiệp tham gia kênh phân phối.

Như vậy, nhiều ngân hàng tiếp nối đưa ra các chương trình giảm lãi suất vào cuối năm để phục vụ cho cả vay tiêu dùng lẫn vay sản xuất. Các ưu đãi phần lớn tập trung vào các hoạt động tiêu dùng như mua sắm hàng hóa, vay mua, sửa chữa nhà.

Theo ông Phương, lãi suất tại HDBank đã giảm khoảng 2%-2,5% so với trước đây và đang có gói tín dụng cho vay chỉ từ 6,5%/năm. Thậm chí, đại diện HDBank còn bình luận rằng với tính chất mùa vụ cuối năm cho vay thực chất không có nhiều lợi nhuận, vì mặt bằng lãi suất huy động từ hồi giữa năm vẫn ở mức cao trong khi lãi suất cho vay hiện đã giảm sâu. Trong số nhiều ngành nghề vẫn đang còn khó khăn, lãnh đạo nhà băng chia sẻ rằng thực tế vẫn có một số lĩnh vực hoạt động tốt, vấn đề là ngân hàng phải “đãi cát tìm vàng”.

Lo sức hấp thụ của doanh nghiệp

Để khơi thông dòng vốn trong bối cảnh sức cầu của nền kinh tế suy yếu, lãnh đạo ngành ngân hàng cũng như nhiều nhà băng nói đã và đang tiếp tục thực hiện các giải pháp như giảm thủ tục, tiết kiệm chi phí để giảm lãi suất,… Tuy nhiên, tăng trưởng tín dụng của ngành vẫn ở mức thấp (tính đến 31-10 tăng 7,39% so với cuối năm 2022).

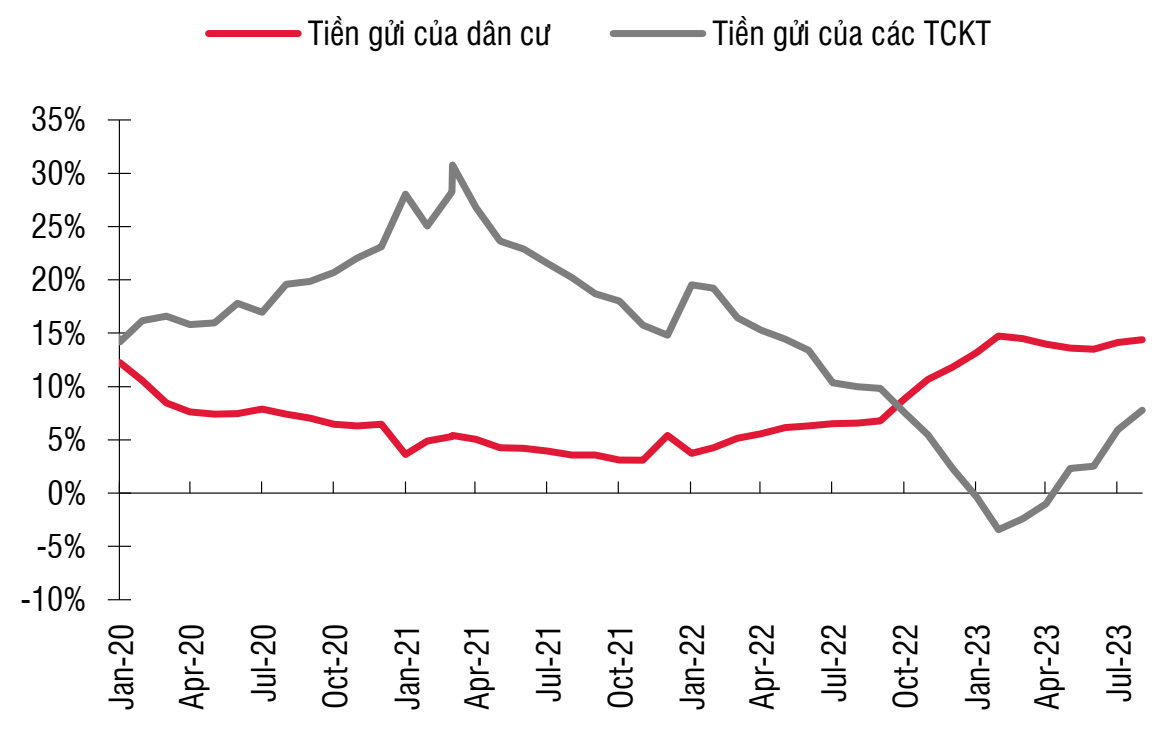

Theo báo cáo thị trường tiền tệ công bố hồi đầu tuần của Công ty chứng khoán SSI, tốc độ tăng trưởng tín dụng tính đến cuối tháng 9 đạt 7,28% so với cuối năm, tương đương với mức tăng 11% so với cùng kỳ. Nhu cầu vốn suy giảm khi nhìn vào tốc độ tiền gửi tăng mạnh hơn tốc độ cho vay.

Cụ thể, tăng trưởng tiền gửi của cư dân đạt 14,4%, mức cao nhất kể từ năm 2018. Tương tự, tăng trưởng tiền gửi của các tổ chức kinh tế sau khi chạm đáy vào tháng 3-2023 cũng tăng trở lại với mức tăng 7,8% so với cùng kỳ.

“Sự suy yếu kéo dài của khu vực đầu tư tư nhân và niềm tin của nhà đầu tư tiếp tục là động lực chính khiến tín dụng tăng trưởng chậm”, báo cáo kinh tế tháng 10 của World Bank bình luận.

Từ phía cung, sự lên xuống của chỉ số PMI (đo lường sản xuất) cho thấy các hoạt động kinh tế từ phía cung vẫn tiếp tục có cải thiện nhỏ nhưng lại “bấp bênh”. Số lượng đơn đặt hàng mới chỉ tăng nhẹ trong tháng 10 vừa qua, không đủ để khuyến khích doanh nghiệp mở rộng sản xuất.

Tương tự, hoạt động tiêu dùng trong nước vẫn còn khá trầm lắng. Mức tăng trưởng của doanh số bán lẻ tháng 10-2023 ghi nhận giảm 0,01% so với tháng trước, dù vẫn tăng trưởng so với cùng kỳ.

Đại diện NHNN chi nhánh TPHCM cũng cho rằng tín dụng tăng trưởng chậm nguyên nhân chính một phần từ tín dụng tiêu dùng (chỉ tăng 1,36% trong khi tín dụng chung tăng 4,6%). Trong đó đáng kể là những khoản vay mua nhà giảm mạnh, điều này cũng phản ánh thu nhập của khách hàng giảm, ông Lệnh đánh giá.

Cụ thể hơn, theo nhóm phân tích của SSI, ở trường hợp của Vietcombank, báo cáo của công ty chứng khoán cho thấy cho vay bán lẻ đang yếu đi (thấp hơn nhiều so với cho vay doanh nghiệp), trong đó cho vay mua nhà là nguyên nhân chính khiến thị trường đi xuống.

Dù mức tín dụng tính đến nay tăng thấp hơn nhiều so với cùng kỳ, nhưng nhiều chuyên gia cũng đặt kỳ vọng yếu tố mùa vụ sẽ giúp cải thiện đáng kể tình hình vay mượn để làm ăn, tiêu dùng vào dịp cuối năm.

PGS.TS. Nguyễn Đức Trung, Hiệu trưởng Đại học Ngân hàng TPHCM đánh giá tốc độ tăng hiện nay là bình thường vì tháng 11-12 sẽ có xu hướng tăng mạnh hơn, có thể lên đến 2-3 điểm phần trăm. Tuy nhiên, ông cũng nhấn mạnh con số tăng trưởng tín dụng mục tiêu 14% sẽ khó đạt được, vì con số này tương ứng với tốc độ tăng trưởng GDP lên đến 6,5%, thay vào đó trường hợp khả dĩ hơn sẽ là 10-11%.

Trong khi đó, giải pháp của cơ quan quản lý ngành ngân hàng là tiếp tục thúc đẩy tăng trưởng tín dụng trong những tháng còn lại của năm. Ngoài câu chuyện tiếp tục hỗ trợ chính sách cho các doanh nghiệp, các lĩnh vực là động lực tăng trưởng kinh tế, các giải pháp kích cầu đầu tư, kích cầu tiêu dùng cũng cần cụ thể hơn.

Ngoài ra, theo ông Lệnh, NHNN vẫn tiếp tục nhận phản ánh về khó khăn trong khi vay, nhưng cũng lưu ý doanh nghiệp khi nói khó vay vốn thì phải “lượng hóa” được câu chuyện khó khăn đó nằm ở đâu. Nếu là câu chuyện thủ tục, gây khó dễ thì giải quyết được, nhưng về nguyên tắc ngân hàng vẫn phải đảm bảo tiêu chuẩn cho vay.

Để nền kinh tế gia tăng sức hấp thụ vốn, ông Võ Trí Thành, chuyên gia kinh tế nói rằng mỗi ngân hàng có tập khách hàng riêng, có bên tập trung nhiều vào bất động sản, có bên hướng đến doanh nghiệp vừa và nhỏ, cũng như hệ sinh thái sẽ khác nhau. “Doanh nghiệp nên tìm hiểu “khẩu vị” đánh giá rủi ro của ngân hàng, biết mình thuộc nhóm nào để chơi”, ông Thành gợi ý thêm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận