Bức tranh cổ phiếu chứng khoán Q2/2024

1. Lợi nhuận phân hóa:

>>> Nhóm Chứng khoán đầu ngành tăng trưởng tốt nhờ duy trì được thị phần ở top đầu, đặc biệt mảng Cho vay Margin tăng trưởng mạnh và đóng góp vào lợi nhuận nhóm này trong Q2/2024 nhờ nhu cầu Margin tăng cao.

>>> Nhìn chung nhóm Chứng khoán vừa và nhỏ LNST phụ thuộc khá mạnh vào biến động mảng tự doanh mảng dự kiến sẽ chậm lại trong Q3/2024 trong bối cảnh thị trường hiện tại, trong khi đó mảng môi giới thu hẹp biên lợi nhuận và mảng cho vay margin mặc dù tăng trưởng mạnh như chưa đủ cover do điều kiện về vốn vẫn hạn chế ở nhóm này.

2. Margin toàn thị trường tăng mạnh:

Thống kê của FiinTrade từ BCTC quý 2/2024 của 62 công ty chứng khoán cho thấy dư nợ cho vay giao dịch ký quỹ (margin) đạt gần 218,9 nghìn tỷ đồng tại thời điểm 30/6/2024, tăng +53,4% so với cùng kỳ năm 2023 và +11,5% so với cuối quý 1/2024. Đây là mức dư nợ cho vay margin cao nhất trong lịch sử.

Đáng chú ý, dư nợ cho vay margin tăng thấp hay thậm chí giảm ở nhóm CTCK có tệp khách hàng cá nhân lớn (bao gồm CTCK VPS, CTCK VPBank, MBS…) trong khi tăng mạnh ở nhóm phục vụ khách hàng tổ chức (bao gồm HCM).

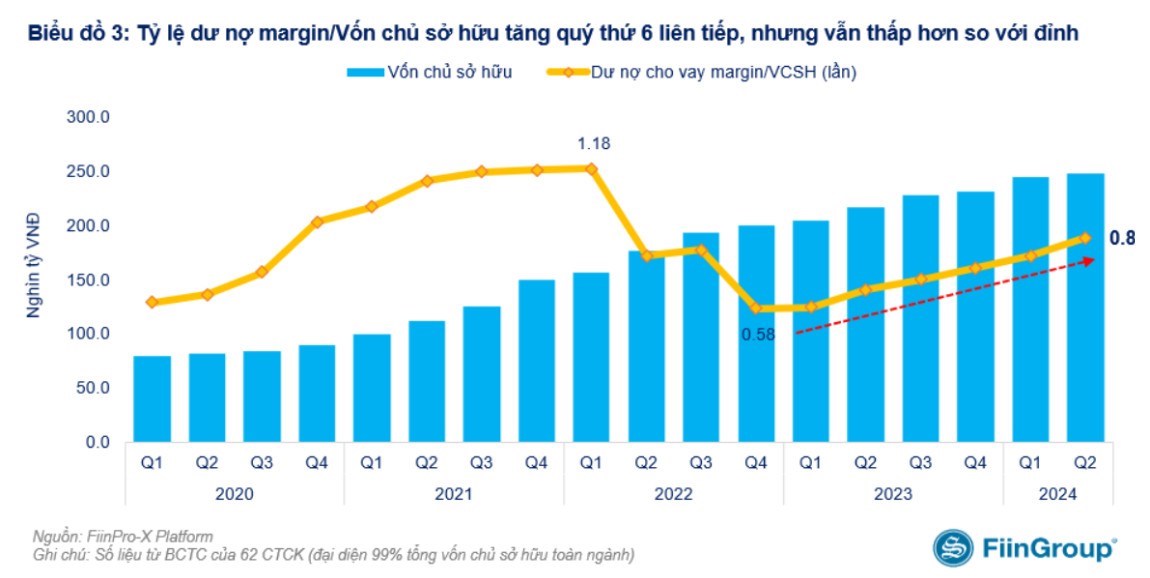

Một vài chỉ tiêu đo lường Margin trên thị trường:

+ Tỷ lệ dư nợ margin/Tổng vốn chủ sở hữu: tăng quý thứ 6 liên tiếp và đạt 0,88 lần tại thời điểm 30/6/2024, thấp hơn đáng kể so với mức 1,2 lần tại thời điểm cuối quý 1/2022. Điều này cho thấy dư địa đẩy mạnh nghiệp vụ cho vay margin vẫn còn khá nhiều nếu chỉ xét trên quy mô vốn chủ sở hữu. Tuy nhiên, việc đáp ứng tỷ lệ dư nợ margin/tổng vốn chủ sở hữu chỉ là điều kiện cần và điều kiện đủ để CTCK có thể đẩy mạnh mảng cho vay margin đó là phải còn nguồn để cho vay. Theo BCTC, nguồn vốn chủ của CTCK cũng được phân bổ khá nhiều vào các mảng kinh doanh khác, trong đó có hoạt động Tự doanh (cổ phiếu, trái phiếu, giấy tờ có giá…).

+ Tỷ lệ dư nợ margin/Giá trị giao dịch bình quân: nhích nhẹ lên mức 10,4 lần, nhưng vẫn ở mức thấp so với giai đoạn thanh khoản sôi động (11-12,6 lần), chủ yếu do thanh khoản cải thiện không đáng kể và gần như đi ngang trong quý 2 (không đồng pha với diễn biến về dư nợ cho vay margin).

Để xét về mức độ rủi ro của Margin hiện tại chưa chưa có chỉ số nào đo lường thực tế và chính xác vì chưa bao hàm các mức cho vay đòn bẩy lớn (tỷ lệ 3:7 hay 2:8 hoặc cho vay bên thứ 3/kho cổ phiếu). Các trang media hiện tại hay sử dụng phổ biến tỷ lệ Dư nợ margin/Tổng vốn chủ sở hữu, đây cũng là một tỷ số mang tính tương đối vì VCSH của CTCK sẽ phân bổ nhiều mảng khác chứ không chỉ phục vụ riêng mảng Margin. Ví dụ ở ACBS thời điểm 2022 chưa tăng vốn mạnh, đỉnh điểm 2021 2022 tỷ lệ Cho vay / VCSH cũng chỉ 1 lần vẫn căng Margin vì không có thêm đầu vào để phân bổ cho vay. >>> Do đó để kết luận tình hình Margin thị trường cần tổng hợp nhiều yếu tố và theo dõi sát diễn biến.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận