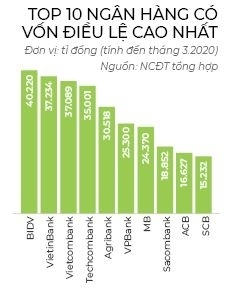

Big 4 lo tăng vốn

Cuộc đua tăng vốn khiến thị phần ngân hàng có nhiều thay đổi với lợi thế đang thuộc về các ngân hàng tư nhân.

Có thể thấy, kéo theo các hậu quả do dịch bệnh gây ra với nền kinh tế, điều các lãnh đạo ngân hàng lo lắng nhất hiện nay là việc tăng vốn ngày càng khó thực hiện. Bởi vì nếu hệ số an toàn vốn (CAR) thấp hơn quy định của Basel II thì ngân hàng sẽ phải hạn chế, thậm chí có thể phải ngừng cấp tín dụng.

Áp lực này còn lớn hơn tại nhóm ngân hàng lớn “Big 4” gồm Vietcombank, BIDV, Agribank và VietinBank khi nhiều năm qua CAR bị suy giảm. Chẳng hạn, tính đến ngày 31.3, theo chuẩn mực vốn Basel II, CAR của Agribank chỉ đạt 6,9%, có nguy cơ rơi về 6,1% vào năm 2021 nếu không được tiếp vốn, cách xa so với yêu cầu vốn tối thiểu 8% theo quy định. Với VietinBank, hệ số CAR vào cuối năm 2019 tính theo Thông tư 36 chỉ ở mức 9,25%; nếu tính theo Thông tư 41, con số này sẽ bị giảm đi rất nhiều.

Hệ số CAR của Vietcombank và BIDV cũng thấp. Vì thế, trong thời gian qua cả hai đã nỗ lực tăng vốn thông qua phát hành thêm cổ phiếu cho nhà đầu tư và phát hành trái phiếu để tăng vốn cấp 2 nhưng cũng chưa đạt như kỳ vọng.

Cả 4 ngân hàng thương mại nhà nước chiếm hơn 40% thị phần tín dụng, do đó việc chậm tăng vốn không chỉ thu hẹp thị phần mà ảnh hưởng đến tín dụng toàn nền kinh tế. “COVID-19 tác động lớn đến nền kinh tế và việc đảm bảo sự an toàn, lành mạnh của hệ thống ngân hàng trở nên rất quan trọng. Hệ thống ngân hàng mạnh mới có thể hỗ trợ nền kinh tế”, Tiến sĩ Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV, nhận định.

Chẳng hạn, với Agribank, nếu được cấp đủ 3.500 tỉ đồng trong quý III/2020, dư nợ tăng thêm khoảng 60.000 tỉ đồng, tương đương lợi nhuận tăng thêm khoảng 1.200 tỉ đồng, đóng góp cho ngân sách nhà nước tăng thêm 500 tỉ đồng. Khi đó, vốn nhà nước cũng tăng thêm khoảng 380 tỉ đồng từ trích lập các quỹ từ lợi nhuận sau thuế...

Bà Nguyễn Thị Phượng, Phó Tổng Giám đốc Agribank, khẳng định, nếu không được tăng vốn để đảm bảo quy định Basel II, khả năng cung ứng vốn, giảm lãi suất hỗ trợ khách hàng của Ngân hàng sẽ giảm đi. Do cung ứng 50% thị phần tín dụng nông nghiệp, nông thôn, nên việc Agribank giảm cung ứng vốn cho nền kinh tế sẽ tác động xấu đến sản xuất - kinh doanh, thu nhập của hàng triệu khách hàng là cá nhân, hộ sản xuất trên địa bàn nông thôn.

Được biết, vấn đề tăng vốn của Agribank cũng sắp được Quốc hội chấp thuận. Hiện có 18 ngân hàng tại Việt Nam đã được chấp thuận áp dụng chuẩn Basel II theo Thông tư 41, gồm 2 ngân hàng ngoại và 16 ngân hàng nội: Vietcombank, ACB, MB, Techcombank, VPBank, HDBank, TPBank, SeABank, MSB, Viet Capital Bank, OCB, VIB, VietBank, LienVietPostBank, Nam A Bank, BIDV.

Điều đó đồng nghĩa với việc các ngân hàng này đảm bảo được quy định tối thiểu về CAR ở mức 8%. Chẳng hạn, Techcombank là 16,6%, VPBank 11,1%, HDBank và MB 11%, ACB 10,9%, MSB 10,25%... Ngân hàng Nhà nước dự kiến sẽ cấp hạn mức tăng trưởng tín dụng cao hơn so với bình quân ngành cho nhóm này khi hệ số CAR được đảm bảo. Khi CAR được đảm bảo, ngân hàng sẽ được cấp hạn mức tăng trưởng tín dụng cao hơn so với bình quân ngành.

Từ đó, cơ hội mở rộng thị phần của các ngân hàng này cũng mở ra. Vì thế, nhóm ngân hàng tư nhân có nhiều cơ hội gia tăng tín dụng nhờ trần hệ số huy động/cho vay (LDR) được tăng từ 80% lên 85% và nhóm này sẽ tối ưu hóa hiệu quả bằng việc phân bổ lại tài sản theo quy định của Basel II nhằm gia tăng lợi nhuận trong điều kiện khó nâng vốn. Trước cơ hội này, các ngân hàng thuộc nhóm tư nhân đã liên tục mở rộng thị phần, với mục tiêu tập trung tăng trưởng tín dụng tiêu dùng (cá nhân) nhằm tối ưu hóa lợi nhuận.

VPBank tập trung nhiều vào nhóm khách hàng cá nhân và doanh nghiệp vừa và nhỏ với khẩu vị rủi ro cao. Techcombank vẫn kiếm tiền tốt từ hoạt động cho vay cá nhân, chủ yếu là bất động sản và từ những sản phẩm mang tính đầu tư. TPBank thì mạnh tay đầu tư vào công nghệ và thương hiệu. Trong khi đó, trong quý I/2020, hai thành viên có thị phần hàng đầu toàn hệ thống về tổng tài sản và tín dụng là VietinBank, Agribank đã sụt giảm.

Có thể thấy, thời gian tới, cuộc đua cạnh tranh các khách hàng tốt, khách hàng tiềm năng ngày càng gay gắt. Cơ hội vẫn chia đều cho tất cả các ngân hàng không phân biệt là lớn hay nhỏ. Vấn đề là các ngân hàng có tận dụng được lợi thế, nắm bắt được thời cơ bằng chiến lược kinh doanh phù hợp hay không.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận