Báo cáo COT : Tín hiệu để " Bơi theo cá mập "

Báo cáo Cam kết thương nhân (COT) được phát hành vào Hai giờ sáng ngày thứ Bảy hàng tuần bởi Ủy ban giao dịch Hàng hóa tương lai (Commodity Futures Trading Commission – CFTC), cung cấp số liệu thống kê các vị thế nắm giữ hợp đồng tương lai của các ‘nhóm’ đầu tư.

Giới thiệu

Báo cáo Cam kết thương nhân (COT) được phát hành vào Hai giờ sáng ngày thứ Bảy hàng tuần bởi Ủy ban giao dịch Hàng hóa tương lai (Commodity Futures Trading Commission – CFTC), cung cấp số liệu thống kê các vị thế nắm giữ hợp đồng tương lai của các ‘nhóm’ đầu tư.

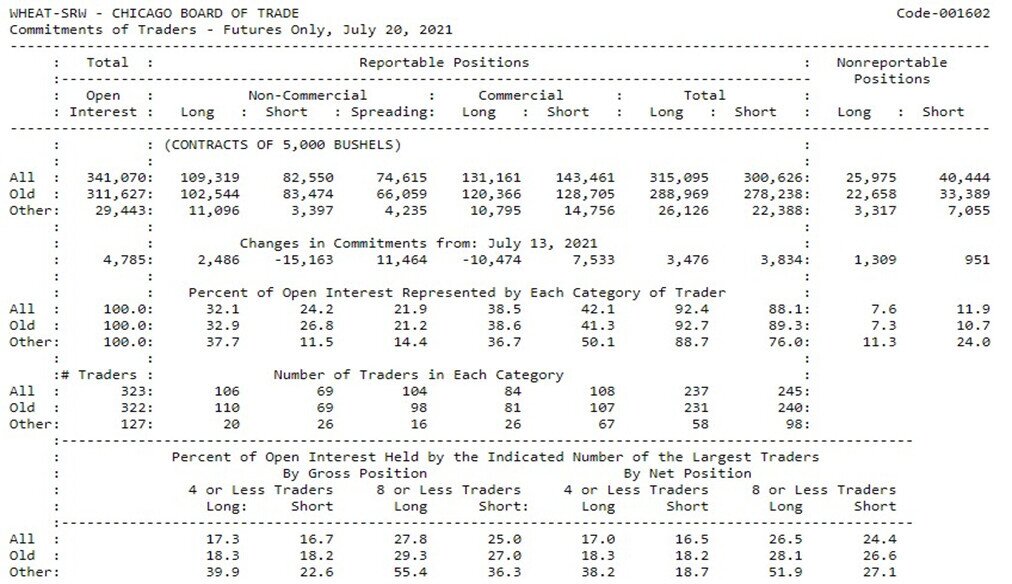

Các danh mục hợp đồng tương lai được CFTC thu thập số liệu bao gồm: Ngũ cốc, gia súc, các công cụ tài chính, kim loại, xăng dầu và các loại hàng hóa. Những danh mục được thu thập chủ yếu được niêm yết trên sàn Chicago và New York.

Báo cáo Cam kết thương nhân lần đầu được phát hành vào năm 1962 tuy nhiên các phiên bản tiền thân trước đó được cung cấp bắt đầu từ năm 1924 bởi Cục quản lý hợp đồng tương lai của Bộ Nông nghiệp Hoa Kỳ.

Báo cáo COT là nguồn thông tin chính thống duy nhất cung cấp về loại hình thương nhân và quy mô vị thế giao dịch của họ trên thị trường quyền chọn và tương lai. Cho đến nay, không có cơ quan quản lý hoặc sàn giao dịch nào có các dữ liệu về các nhà giao dịch và các vị thế một cách chi tiết có thể so sánh được COT. Do đó, báo cáo COT đã trở thành nền tảng của nghiên cứu về biến động giá trên thị trường giao ngay và tương lai cho mọi sản phẩm từ xăng bán lẻ, ngô, ngoại hối.

Báo cáo được nộp hàng ngày, nhưng báo cáo COT dựa trên lợi nhuận cho các vị trí được giữ vào cuối ngày Thứ Ba hàng tuần. Báo cáo thường đại diện cho 70-90 phần trăm của tất cả các hợp đồng trực tiếp (lãi suất mở) trong bất kỳ thị trường nhất định nào.

Các nhóm nhà đầu tư

Báo cáo (COT) là báo cáo duy nhất cung cấp thông tin về quy mô vị thế của các "nhóm nhà đầu tư" trên thị trường quyền chọn và tương lai đối với các sản phẩm về hàng hóa, tỷ giá,....

Có 3 "Nhóm nhà đầu tư " được liệt kê trong Báo cáo COT bảo gồm:

Nhóm Thương mại (“Commercials”) hay còn được biết đến là “Hedger”: Thường là các công ty làm việc trực tiếp với khâu sản xuất, chế biến, đóng gói hoặc xử lý hàng hóa vật chất muốn phòng ngừa rủi ro trước biến động giá cả trên thị trường kỳ hạn. Nhóm “Thương mại” không suy đoán hay đầu cơ trên biến động giá hàng hóa. Thay vào đó, họ muốn tự bảo vệ mình bằng cách mở các vị thế đối lập so với kỳ vọng về giá

Do chỉ được giao dịch vị thế ngược chiều với hoạt động sản xuất để phòng ngừa rủi ro liên quan đến các hoạt động đó. Đó là lí do vị thế ròng của các nhà giao dịch thương mại sẽ thường nhỏ hơn 0. Tuy nhiên có những lúc vị thế ròng của họ về mức 0 hoặc lớn hơn 0 (một dấu hiệu cho thấy họ ít lo ngại hơn về việc giá hàng hóa sẽ giảm và không cần phòng vệ, bảo hiểm giá nhiều) và sau thời điểm đó, giá thường sẽ tăng cao

Nhóm Phi thương mại (“Non-Commercial”) hay còn được gọi là Large Trader/ Large Speculators: Thường là các Nhà đầu cơ lớn có thể là: Quỹ phòng hộ, Cố vấn giao dịch hàng hóa (Commodity Trading Advisors), Nhà điều hành nhóm hàng hóa (Commodity Pool Operator) và các nhà giao dịch lớn khác sử dụng thị trường kỳ hạn để đầu cơ về biến động giá.

Nhóm “Các nhà đầu cơ lớn” (Large Speculators) thường tìm cách xác định các xu hướng trung hạn đến dài hạn. Khi xu hướng phát triển mạnh, họ có xu hướng mua khi thị trường tăng và bán khi thị trường giảm. Bằng cách xem định vị của họ đang đi theo hướng nào, thông tin này có thể được sử dụng không chỉ như một thước đo phản ánh cho xu hướng giá mà còn là sức mạnh của xu hướng.

Nhóm Các nhà giao dịch không cần báo cáo (“Non - reportable traders”): Thường là nhóm những người tham gia thị trường không phải tuân theo các yêu cầu báo cáo vị thế giao dịch. Nói cách khác, họ là “những người buôn bán nhỏ, nhà đầu tư nhỏ lẻ”. Tuy nhiên, họ cũng có thể là các công ty thương mại (ngân hàng nhỏ, nhà kinh doanh), với điều kiện không vượt quá giới hạn xác định đối với các hợp đồng giao dịch.

Nhóm “Các nhà đầu tư nhỏ lẻ” thường mong đợi các vị thế giao dịch của họ đi cùng xu hướng hay cùng với “Các nhà đầu cơ lớn” ví dụ mua vào khi thị trường tăng và bán ra khi thị trường giảm. Tuy nhiên, thực tế trong số liệu quá khứ chứng minh phần lớn thời gian giao dịch, “Các nhà đầu tư nhỏ lẻ” thường sai hay đi ngược với xu hướng.

Tại sao báo cáo COT quan trọng ?

Khi nói đến nhóm sản phẩm như Ngô, Lúa, Đậu hoặc Dầu thô, nhóm nhà giao dịch thương mại và phi thương mại có sự hiểu biết và nắm bắt thông tin nhanh hơn nhà đầu tư nhỏ lẻ. => Biết được những gì các nhà giao dịch tổ chức lớn đang làm thông qua báo cáo COT cho chúng ta một số ý tưởng về xu hướng của một loại tài sản cụ thể

Bên cạnh đó, cũng có các báo cáo COT cho các nhà đầu tư cổ phiếu (hợp đồng tương lai chứng khoán); các nhà giao dịch hàng hóa (bao gồm dầu và vàng) và các nhà giao dịch tiền tệ (rất quan trọng đối với các nhà giao dịch ngoại hối giao ngay). => Thông qua các báo cáo này, chúng ta có thể quan sát những dòng tiền lớn đang được rút ra hay thêm vào đâu, ở danh mục tài sản nào để đưa ra phương án đầu tư.

Các điểm nổi bật

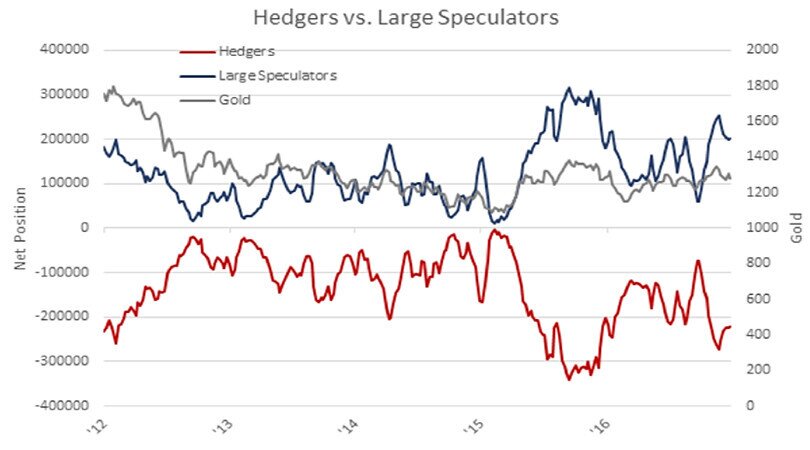

Trước hết, cần lưu ý rằng do việc phát hành báo cáo có thể bị trì hoãn, dữ liệu COT tốt nhất nên được sử dụng làm chỉ báo trung gian cho dài hạn. Đây là một công cụ phân tích tâm lý và nên được sử dụng cùng với các hình thức phân tích khác, bao gồm cả kỹ thuật và cơ bản. “Hedgers” và “Large Speculators” thường có những vị thế đối lập với nhau. Hedgers quan tâm đến việc ổn định giá cả trong khi các nhà đầu cơ lớn đang tìm kiếm lợi nhuận từ những biến động giá lớn mà hedgers cố gắng tránh.

Khi thị trường tăng, những người bảo hiểm rủi ro có xu hướng trở thành người bán trong khi các nhà đầu cơ lớn nói chung thường sử dụng các chiến lược đi theo xu hướng để kéo dài thị trường. Điều tương tự cũng có thể nói ngược lại đối với các thị trường có xu hướng giảm.

Có thể thấy rõ trong hình ảnh ‘Nhóm Thương mại’ và ‘Phi thương mại’ thường có vị thế mua bán trái ngược nhau trong khi đó vị thế mua/bán của các nhà đầu tư nhỏ lẻ không gây ra được tác động đáng kể tới giá cả.

Đồng Yên Nhật đã ở trong một xu hướng GIẢM rất dài và dai dẳng từ năm 2011-2015, giai đoạn mà các Nhà đầu cơ lớn đã gần như cho thấy vị thế bán ròng. Tuy nhiên, vào đầu năm 2016, không chỉ biến động từ dương bán sang dương mua mà quá trình chuyển đổi vị thế là rất nhanh.

Cùng lúc đó, đồng Yên đã trải qua một đợt bứt phá về giá, vượt ngưỡng kháng cự lên mức cao nhất trong 15 tháng. Lượng mua tăng đột biến từ nhóm Nhà đầu cơ lớn có thể được xem là một dấu hiệu của động lực tăng giá.

Chỉ tính riêng việc đánh giá xu hướng chuyển từ vị thế Bán ròng chuyển sang Mua ròng không đủ để kết luận giá sẽ đảo chiều từ giảm sang tăng. Tuy nhiên khi Hedgers có vị thế chuyển sang mua ròng chứng tỏ rằng các nhà giao dịch thương mại khá chắc chắn rằng tại thời điểm đó họ không cần bán để phòng ngừa rủi ro.

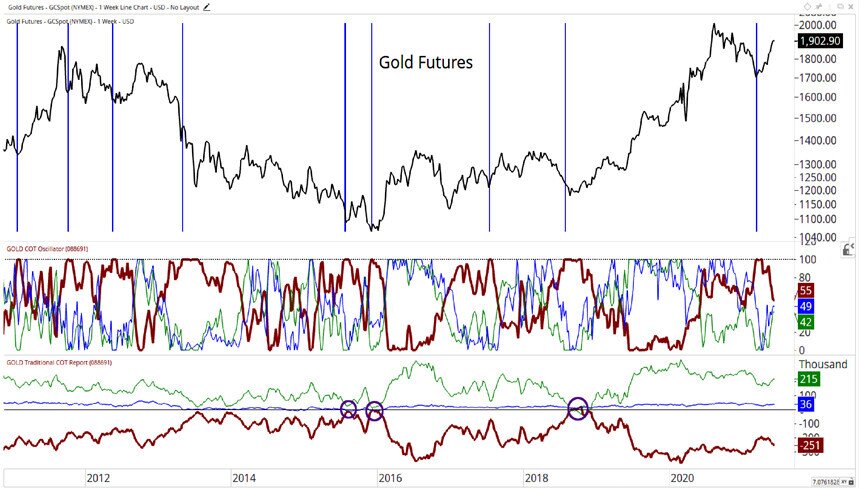

Ngoài cách quan sát báo cáo COT tại 1 thời điểm, nhà đầu tư có thể so sánh với các thời điểm khác trong quá khứ để tăng thêm độ chính xác. Trong biểu đồ, cứ khi nào vị thế bán ròng (đường đỏ) chạm tới ngưỡng cao của 52 tuần trước đó (100%) giá sẽ có dấu hiệu đảo chiều tăng cao.

Tại thời điểm đó, mặc dù vị thế của các Nhà giao dịch Thương mại vẫn có thể bán ròng, tuy nhiên tổng vị thế bán lại đang ít hơn khi so sánh với 12 tháng trước và điều đó thường là tín hiệu tích cực cho xu hướng tăng giá đối với Vàng.

Các nhà đầu tư có thể sử dụng chỉ báo COT như một chỉ báo động lượng ( RSI, Stochastic,...) để tăng thêm 1 công cụ đầu tư hiệu quả trong chiến lược của riêng mình.

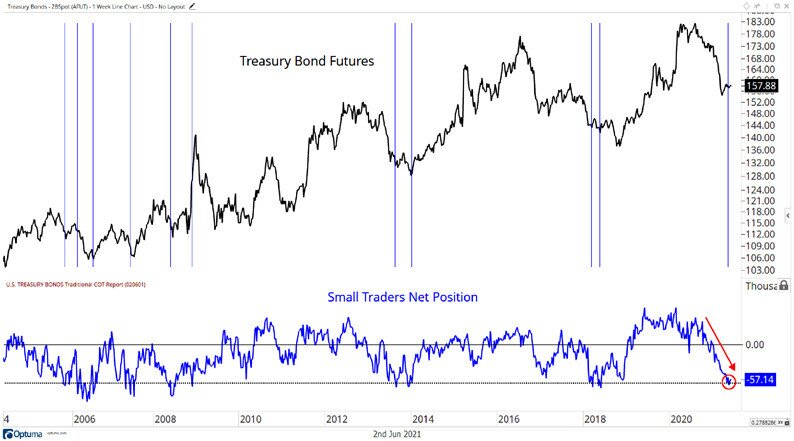

Biểu đồ thể hiện giá hợp đồng tương lai Trái phiếu kho bạc và vị thế của nhà đầu tư nhỏ lẻ. Họ thường không đi theo xu hướng và đứng ở phía trái của thị trường. Nhà đầu tư nhỏ lẻ thường không thích trái phiếu nên họ thường đứng trong vị thế bán ròng nhiều hơn mua. Đường màu xanh thể hiện vị thế ròng của nhà đầu tư nhỏ lẻ và có thể dễ dàng thấy được hầu hết vị thế của họ nằm dười mức 0.

Tuy nhiên, nhìn vào biến động giá khi so sánh với các mặt hàng nông sản hay kim loại như Ngô và Vàng ở 2 biểu đồ trên, có thể thấy rõ rằng Trái phiếu kho bạc có mức tăng trưởng ổn định và đều đặn hơn 2 mặt hàng kia trong hơn 15 năm qua.

Nhược điểm

Tuy nhiên, Báo cáo COT cũng tồn tại nhược điểm là ‘Quá tổng quát’. Nhiều công ty đa dịch vụ khi tham gia vào thị trường sẽ khiến cho việc phân loại vị thế của công ty vào các nhóm khác nhau.

Lấy ví dụ với một công ty dầu mỏ, hoạt động của công ty bao gồm tham gia vào thị trường để bảo hiểm rủi ro, cung cấp dịch vụ quan lý rủi ro cho khách hàng và thực hiện các giao dịch đầu cơ để đa dạng hóa danh mục đầu tư cũng như thu được thêm lợi nhuận. Khi hoạt động dưới nhiều lĩnh vực khác nhau, việc xếp loại công ty này vào ‘nhóm thương mại’ hay ‘phi thương mại’ sẽ rất khó vì nó tồn tại những mâu thuẫn về danh mục đầu tư của công ty. Hoặc trong trường hợp công ty mẹ có nhiều công ty con hoạt động ở các lĩnh vực khác nhau cũng gây ra hạn chế của Báo cáo COT.

Báo cáo COT là một công cụ rất hữu ích có thể được thay thế cho các chỉ số khối lượng trong phân tích kỹ thuật của các thj trường tài chính. Định vị tuyệt đối trong thời gian dài và ngắn và so sánh lịch sử có thể hữu ích để xác định các xu hướng thị trường. Nếu đã từng có một chỉ báo kỹ thuật cuối cùng, thì những người tìm kiếm nó có may mắn lớn nhất về dữ liệu COT.

------------------------------------------------------

Liên hệ tư vấn - Hợp tác đầu tư

Đầu Tư Hàng Hoá thông qua Sở Giao Dịch Hàng Hoá Việt Nam

Giao dịch các sản phẩm: Dầu Thô, Bạc, Đồng, Cà phê, Cao Su, Quặng sắt,...

- Mua bán 2 chiều - Giao dịch T0 - Không lãi vay - Liên thông 52 quốc gia

- Mobile/ z.alo: 033 796 8866

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận