Ba kịch bản kinh tế quan trọng cần theo dõi cho năm 2023

Khi chúng tôi dự đoán những gì có thể có trong năm 2023 cho các nhà đầu tư, trước tiên chúng tôi phải xem xét những gì Fed có thể làm hoặc không thể làm. Chúng tôi cho rằng có ba con đường tiềm năng mà Fed có thể đi theo vào năm 2023. Ba con đường xác định mức lãi suất qua đêm và quan trọng hơn là tính thanh khoản cho thị trường tài chính. Thanh khoản có ảnh hưởng lớn đến lợi nhuận cổ phiếu.

Lộ trình cho năm 2023

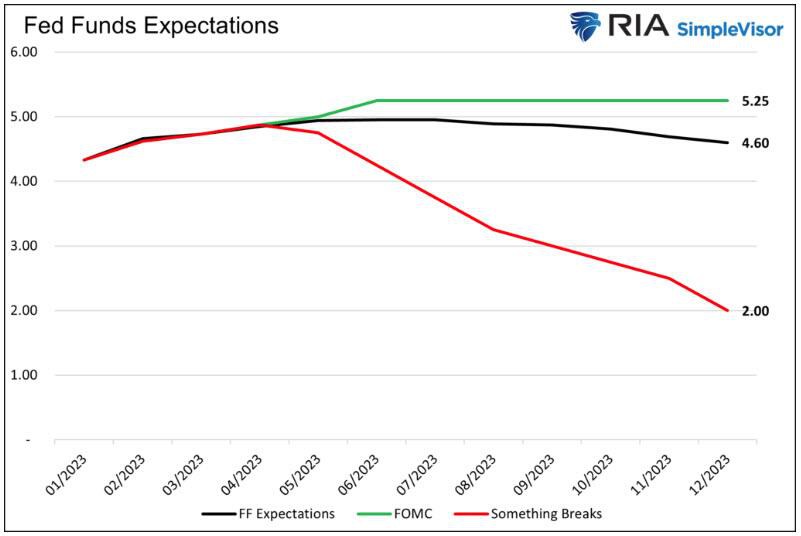

Biểu đồ bên dưới so sánh ba con đường có thể xảy ra nhất đối với Quỹ của Fed vào năm 2023. Đường màu xanh lá cây theo dõi hướng dẫn của Cục Dự trữ Liên bang đối với lãi suất của Quỹ Fed. Đường màu đen biểu thị các dự đoán của nhà đầu tư theo ngụ ý của các hợp đồng tương lai của Quỹ Fed. Cuối cùng, giải pháp thay thế “thứ gì đó bị phá vỡ” có màu đỏ dựa trên các chu kỳ nới lỏng trước đó.

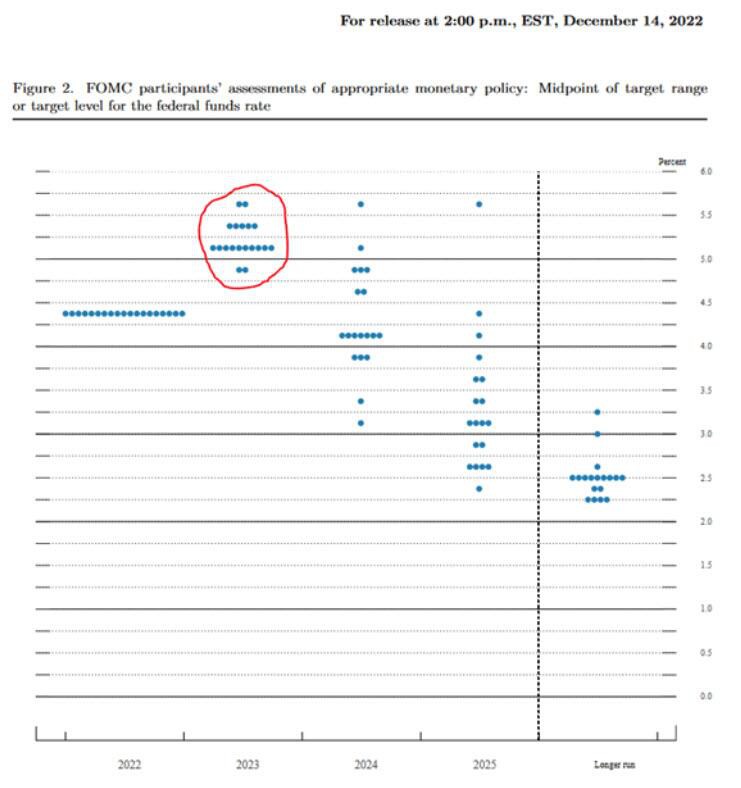

Để cung cấp cho các nhà đầu tư sự minh bạch về triển vọng kinh tế và chính sách của các thành viên Fed, Fed công bố bản tóm tắt về kỳ vọng kinh tế của từng thành viên bỏ phiếu và Quỹ Fed trong vài năm tới. Hướng dẫn hàng quý mới nhất về lãi suất Quỹ của Fed, như được hiển thị bên dưới, là từ ngày 14 tháng 12 năm 2022 ( LINK ).

Các dấu chấm thể hiện vị trí mà mỗi thành viên kỳ vọng sẽ có lãi suất Quỹ Fed trong tương lai.

Phạm vi kỳ vọng của Quỹ Fed cho năm 2023 là từ 4,875% đến 5,625%. Hầu hết các thành viên FOMC kỳ vọng Quỹ của Fed sẽ kết thúc năm ở đâu đó trong khoảng từ 5,125% đến 5,375%. Dựa trên các nhận xét từ Jerome Powell, Fed dường như nghĩ rằng Quỹ của Fed sẽ tăng theo mức tăng 25 điểm cơ bản lên 5,25%.

Dự báo lạm phát tạm thời sai lầm của họ đã đánh giá thấp sức mạnh lâu dài của lạm phát và mức độ họ sẽ phải tăng lãi suất. Mục đích của việc chia sẻ biểu đồ không phải là để hạ thấp Fed mà để làm nổi bật khả năng dự đoán tương lai yếu kém của cơ quan này.

Hợp đồng tương lai của Fed Funds là hợp đồng hàng tháng được giao dịch trên CME. Mỗi giá hợp đồng biểu thị ý nghĩa của thị trường tập thể đối với lãi suất Quỹ Fed hàng ngày sẽ trung bình mỗi tháng. Ví dụ: khi viết bài, hợp đồng tháng 6 năm 2023 được giao dịch ở mức 95,05. 100 trừ 95,05 tạo ra tỷ lệ ngụ ý là 4,95%. Chúng ta có thể đi đến một đường dẫn ngụ ý cho Quỹ Fed bằng cách xâu chuỗi các tỷ lệ ngụ ý hàng tháng lại với nhau.

Thị trường cho rằng Fed sẽ tăng lãi suất lên 5% vào tháng 5 và giữ ở mức đó cho đến tháng 7. Sau đó, thị trường cho thấy khả năng Fed xoay trục sẽ tăng lên. Đến tháng 12, thị trường tin rằng Fed sẽ cắt giảm lãi suất khoảng 40 điểm cơ bản.

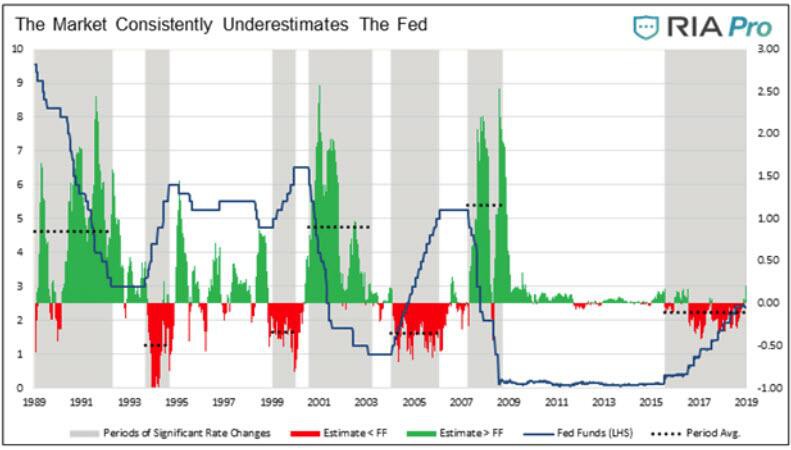

Giống như Fed, thị trường Quỹ Fed cũng có thể là một công cụ dự báo kém về Quỹ Fed.

Vào cuối năm 2019, chúng tôi đã viết một bài báo nghiên cứu thị trường hợp đồng tương lai của Fed Funds dự đoán các đợt tăng và cắt giảm lãi suất của Fed chính xác như thế nào. Mỗi nhà đầu tư đang đánh giá quá thấp Fed :

Trong ba cuộc suy thoái gần đây nhất, không bao gồm đợt suy thoái ngắn vào năm 2020, thị trường Quỹ Fed đã đánh giá sai mức mà Quỹ Fed sẽ giảm khoảng 2,5%. Quỹ Fed ngụ ý là 4,6% hôm nay có thể là 2% vào tháng 12 nếu thị trường đánh giá thấp Fed và môi trường kinh tế và tài chính.

Hai lựa chọn thay thế đầu tiên giả định rằng Fed sẽ bước đi nhẹ nhàng, có thể là tăng lãi suất thêm một chút hoặc xoay trục nhẹ vào năm 2023. Con đường thứ ba là dự báo ngoại lệ hơn về “điều gì đó sẽ xảy ra”.

Có một độ trễ đáng kể giữa thời điểm Fed tăng lãi suất và thời điểm tác động được cảm nhận đầy đủ. Các nhà kinh tế tin rằng độ trễ có thể kéo dài từ chín tháng và đôi khi hơn một năm. Vào tháng 3 năm 2022, Fed đã tăng lãi suất thêm 25 điểm cơ bản từ mức 0%. Kể từ đó, họ đã tăng giá thêm 4%. Nếu độ trễ là một năm, đợt tăng lãi suất đầu tiên sẽ không được hấp thụ hoàn toàn vào nền kinh tế cho đến tháng 3 năm 2023.

Con đường thứ ba, trong đó Fed mạnh tay hạ lãi suất, sẽ là phản ứng đối với nền kinh tế đang suy yếu đáng kể, lạm phát giảm nhanh hơn nhiều so với dự kiến hoặc bất ổn tài chính. Nó cũng có thể là sự kết hợp của bất kỳ hoặc cả ba yếu tố.

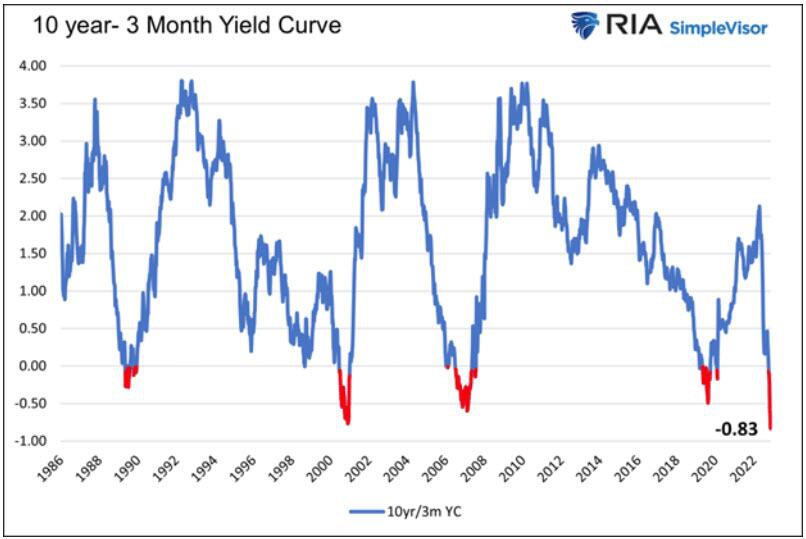

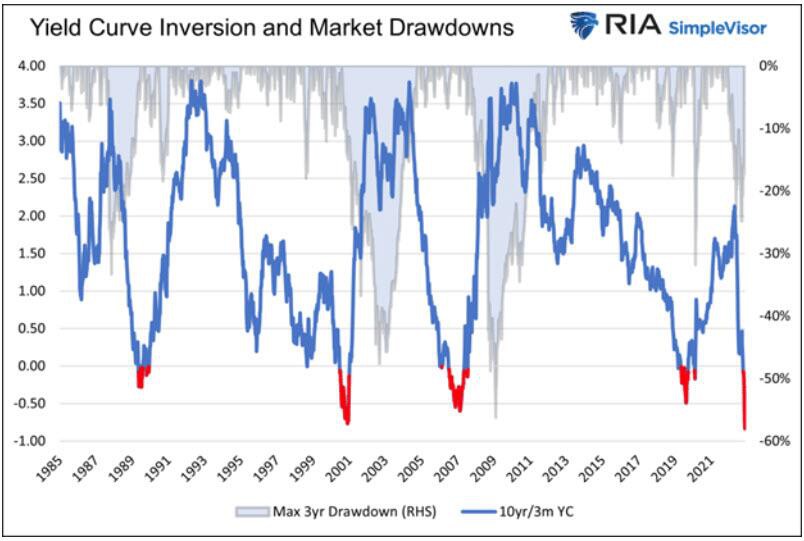

Trong The Foghorn is Blowing , chúng tôi thảo luận về việc làm thế nào mà một đường cong lợi suất trái phiếu kho bạc đảo ngược mà không bị đảo ngược lại là một yếu tố dự báo tuyệt vời về suy thoái, thị trường chứng khoán sụt giảm và thu nhập doanh nghiệp giảm. Việc dốc lại đường cong lợi suất hầu như luôn là kết quả của việc Fed hạ lãi suất.

Đường cong lợi suất hiện đang đảo ngược đến mức chưa từng thấy trong hơn 40 năm. Nó sẽ hủy đảo ngược; câu hỏi duy nhất là khi nào và nhanh như thế nào.

Tỷ lệ cược lịch sử ủng hộ rất nhiều cho suy thoái kinh tế, suy giảm thị trường chứng khoán và lãi suất Quỹ Fed thấp hơn nhiều.

Nếu nó không đảo ngược dữ dội như trong quá khứ, thì 2% Quỹ Fed cho kịch bản cuối năm có thể là quá cao!

Các nhà đầu tư chứng khoán mong đợi con đường thứ hai với một sự xoay chuyển nhẹ trong mùa hè. Hiện tại, thu nhập doanh nghiệp dự kiến sẽ tăng 8% vào năm 2023. Điều này ngụ ý tăng trưởng kinh tế. Do đó, nó cũng cho thấy Fed sẽ không thắt chặt quá mức và gây ra suy thoái. Kịch bản goldilocks này có thể mang lại cho các nhà đầu tư lợi nhuận dương.

Giải pháp thay thế đầu tiên, con đường dự kiến của FOMC, có thể gây ra nhiều khó khăn hơn cho các nhà đầu tư chứng khoán vì nó ngụ ý rằng lãi suất sẽ tăng cao hơn kỳ vọng của thị trường mà không có trục xoay nào trong tầm nhìn.

Kịch bản “thứ gì đó bị hỏng” thứ ba là kịch bản ác mộng tiềm ẩn. Mặc dù các nhà đầu tư sẽ nhận được trục xoay mà họ đang tìm kiếm một cách tuyệt vọng, nhưng họ sẽ không thích điều đó. Trong lịch sử, hoạt động kinh tế suy giảm nhanh chóng và sự bất ổn tài chính không phải là tín hiệu tốt cho chứng khoán, ngay cả khi Fed áp dụng chính sách nới lỏng hơn.

Biểu đồ dưới đây cho thấy đường cong lợi suất dốc lên trước khi thị trường chạm đáy. Có khả năng, đà tăng sẽ là kết quả của việc Fed nhanh chóng cắt giảm lãi suất để đối phó với “một điều gì đó đang đổ vỡ”.

Một khía cạnh chính sách khác của Fed cần xem xét là QT. Fed đang loại bỏ thanh khoản ở một mức độ đáng kể. Giống như lãi suất, QT có hiệu ứng trễ. Theo thời gian, tính thanh khoản của thị trường kinh tế và tài chính giảm dần theo QT.

Các nhà đầu tư có đòn bẩy thường phải giảm rủi ro khi thanh khoản trở nên khó kiếm hơn và đắt đỏ hơn. Thông thường, quá trình hủy bỏ đòn bẩy bắt đầu từ từ với các tài sản phụ và các nhà đầu tư sử dụng đòn bẩy quá mức cảm thấy đau đớn. Tuy nhiên, giảm nợ có thể nhanh chóng lan rộng đến các thị trường rộng lớn hơn được theo dõi chặt chẽ. Các gói cứu trợ quỹ hưu trí của Vương quốc Anh và sự thất bại của các sàn giao dịch tiền điện tử như FTX có thể là dấu hiệu thanh khoản thoát khỏi hệ thống.

Ngay cả khi Fed ngừng tăng lãi suất hoặc giảm nhẹ lãi suất, QT sẽ gây ra những cơn gió ngược cho giá cổ phiếu.

Dòng thanh khoản chưa từng có đã đẩy giá tài sản lên cao hơn vào năm 2020 và 2021 đang nhanh chóng rời khỏi thị trường. Hiệu ứng trễ của lãi suất cao hơn và thanh khoản giảm dần có thể sẽ đóng một vai trò nổi bật trong việc xác định giá cổ phiếu vào năm 2023.

Nhà đầu tư nổi tiếng thế giới Stanley Druckenmiller dường như đồng ý với chúng tôi về một câu nói gần đây - “ Tôi sẽ rất ngạc nhiên nếu chúng ta không có suy thoái vào năm 2023. ”

Do tính chất năng động của hoạt động kinh tế và thị trường tài chính cũng như khó dự đoán tương lai kinh tế, các dự báo của Fed và hai lộ trình khác mà chúng ta thảo luận cần được theo dõi chặt chẽ trong suốt cả năm.

Mong đợi điều bất ngờ vào năm 2023 và luôn ghi nhớ đường lối của Fed.

----------------------------------------------------------------------------------------------

Trong chu kỳ kinh tế, dòng tiền đầu tư được luân chuyển giữa các loại tài sản đầu tư khác nhau để tối đa hóa lợi nhuận. Lạm phát vẫn cao mà suy thoái đã trông thấy. Thị trường hàng hoá đang mang lại những cơ hội rất lớn. Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Dầu thô, Bạc, Cà phê, Đường, ...

Nhà đầu tư có thể tham gia giao dịch trực tiếp trên thị trường hàng hoá của Bô Công Thương để tận dụng cơ hội hiện nay. Với nhiều ưu điểm như: Long, Short, T0 . Liên hệ với tôi để hợp tác và nhận các tư vấn tốt nhất về thị trường hàng hoá ( Chi tiết dưới phần Comment )

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận