3 chất xúc tác giúp TTCK đi lên

Trong báo cáo chiến lược thị trường tháng 9 vừa công bố, Chứng khoán Maybank (MSVN) đã chỉ ra 3 yếu tố hỗ trợ chính để tiếp tục đi lên.

Đầu tiên là dòng vốn cho các doanh nghiệp được khơi thông khi hạn mức tín dụng ngân hàng lần 2 được công bố.

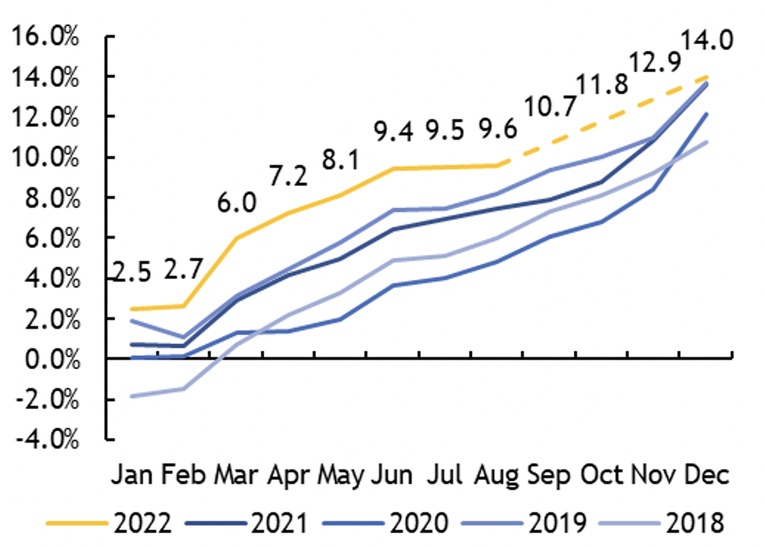

Nhờ nhu cầu bùng nổ sau đại dịch, các ngân hàng thương mại Việt Nam tăng trưởng tín dụng rất mạnh (+9,4% tính đến tháng 6). Đây là tốc độ nhanh nhất trong 5 năm qua. Đến tháng 6/2022, hầu hết các ngân hàng đều chạm mức tăng trưởng tín dụng do Ngân hàng Nhà nước (NHNN) cấp.

Trước lo ngại về lạm phát gia tăng, NHNN đã do dự trong việc cấp thêm hạn mức tăng trưởng tín dụng cho các ngân hàng thương mại. Điều này khiến tín dụng toàn ngành gần như đi ngang kể từ tháng 6/2022, mặc dù nhu cầu tín dụng rất lớn trong bối cảnh nền kinh tế phục hồi.

May mắn là lạm phát trong tháng 7 và tháng 8/2022 vẫn trong tầm kiểm soát. Lạm phát bình quân tính đến tháng 8 là 2,58%, thấp hơn nhiều so với ngưỡng của NHNN là 4%. Do đó, MSVN hạ dự báo lạm phát bình quân năm 2022 xuống 3,4% so với mức 3,7% trước đó.

Bộ Tài chính đã dự báo hai kịch bản lạm phát, theo đó lạm phát bình quân năm 2022 sẽ ở mức 3,37% hoặc 3,87% với giả định giá nhiên liệu trong nước bình quân tăng lần lượt 40% và 45% (từ đầu năm đến nay, bình quân xăng RON95 tăng 43% so với cùng kỳ năm trước).

Cả hai trường hợp lạm phát đều duy trì dưới ngưỡng 4% của NHNN, đây là yếu tố quan trọng để NHNN công bố hạn mức tín dụng mới cho các ngân hàng. MSVN ước tính các ngân hàng thương mại sẽ được tăng trưởng tín dụng từ 3-5% trong đợt thứ hai, một động lực quan trọng đối với nền kinh tế và thị trường chứng khoán.

Thứ hai là việc thị trường chứng khoán được hỗ trợ bởi những yếu tố giúp tăng thanh khoản. Vào ngày 29/8 vừa qua, Trung tâm Lưu ký Chứng khoán (VSD) đã giảm thời hạn thanh toán cổ phiếu và tiền mặt xuống T+2,5 so với T+3 trước đó.

Cụ thể, bên mua trước đó sẽ có sẵn cổ phiếu để bán và bên bán trước đó sẽ có tiền mặt để mua cổ phiếu vào phiên chiều của ngày làm việc thứ hai sau ngày giao dịch. Về mặt lý thuyết, điều này có thể làm giảm chu kỳ tiền mặt ngắn nhất của nhà đầu tư xuống còn 5 ngày so với 7 ngày trước đó.

Ngoài ra, HSX cũng đã thông báo cho phép giao dịch lô lẻ (1-99 cổ phiếu) kể từ ngày 12/9/2022. Trước đó, để giải quyết tình trạng tắc nghẽn lệnh trên sàn từ cuối năm 2020, HSX đã tăng lô giao dịch tối thiểu từ 10 cổ phiếu lên 100 cổ phiếu vào tháng 1/2021, khiến nhiều nhà đầu tư không thể bán cổ phiếu mà họ sở hữu dưới 100 cổ phiếu. Do đó, cơ chế giao dịch mới sẽ phần nào cải thiện thanh khoản thị trường.

Với các yếu tố trên, MSVN dự báo thanh khoản thị trường sẽ tăng thêm 10-15%, giá trị giao dịch bình quân hàng ngày của VN-Index có thể tăng lên 16.000-17.000 tỷ đồng (so với 14.000 tỷ đồng vào tháng 8/2022), có thể tự duy trì ở mức 1.300 điểm từ phương pháp thống kê.

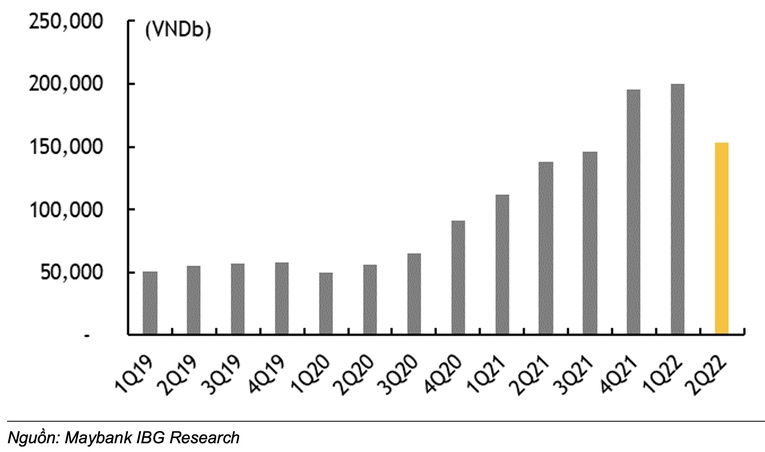

Đó là chưa kể đến khả năng cho vay ký quỹ có sẵn của các công ty chứng khoán trong nước. Vào cuối tháng 6/2022, tổng dư nợ cho vay ký quỹ chính thức là 153.000 tỷ đồng, giảm 23% so với mức đỉnh 200.000 tỷ đồng vào cuối tháng 3. MSVN ước tính con số ký quỹ hiện tại không thay đổi nhiều do các nhà đầu tư cá nhân và tổ chức trong nước đã bán ròng trong hai tháng qua.

Ba là việc công bố sửa đổi Nghị định số 153/2020/NĐ-CP về thị trường trái phiếu doanh nghiệp.

Sau một thời gian kéo dài và nhiều dự thảo lấy ý kiến tham vấn từ các bên tham gia thị trường, bản sửa đổi cuối cùng vẫn chưa được quyết định, nhưng dự thảo mới nhất cho thấy các điều khoản không "cứng nhắc" như dự đoán trước đó.

Chứng khoán MayBank liệt kê những điểm nổi bật chính giữa Nghị định hiện hành và dự thảo lần thứ 7:

Về mục đích phát hành trái phiếu: Không có nhắc đến hạn chế việc phát hành trái phiếu cho mục đích tái cấp vốn. MSVN cho rằng điều này là rất hợp lý với bản chất của thị trường trái phiếu Việt Nam (nơi nhiều tổ chức phát hành đang trong giai đoạn phát triển ban đầu và kỳ hạn phát hành trung bình của trái phiếu chỉ dưới 4 năm do thiếu cơ sở nhà đầu tư dài hạn), và sẽ làm giảm bớt lo ngại về rủi ro đảo nợ khi một lượng trái phiếu đáng kể đáo hạn vào năm 2023-2024.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận