2 cổ phiếu ngành điện tiềm năng nửa đầu năm 2023

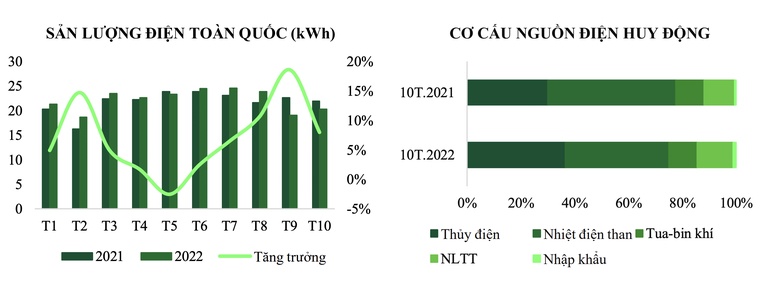

Trong báo cáo triển vọng ngành điện cập nhật ngày 25/11, Chứng khoán Vietcombank (VCBS) đánh giá, nhu cầu tiêu thụ điện tại Việt Nam tăng trưởng ổn định trong dài hạn. Nhu cầu phụ tải được dự báo sẽ tiếp tục tăng trưởng cao hơn tốc độ tăng trưởng GDP nhờ làn sóng dịch chuyển sản xuất và nguồn vốn đầu tư FDI lớn Việt Nam.

Trong kịch bản cơ sở, nhu cầu phụ tải được dự báo sẽ đạt mức tăng trưởng kép ở mức 9,08%/năm trong giai đoạn 2021-2025 và 7,95%/năm trong giai đoạn 2026-2030. Công suất cực đại dự báo tăng trưởng lần lượt 8,91%/năm và 7,82%/năm trong giai đoạn 2021-2025 và 2026-2030.

Đối với thuỷ điện, hiện tượng La Nina hiện nay kéo dài khoảng 3 năm từ năm 2020 nên nhiều khả năng sẽ bắt đầu suy yếu vào nửa đầu năm 2023. Theo dự báo IRI, xác suất để hiện tượng El Nino duy trì trạng thái trung tính vào tháng 3/2023 ở mức 70% nên tình hình thủy văn sẽ bắt đầu kém khả quan hơn cho các doanh nghiệp thủy điện. Hơn nữa tính đến hiện tại, thủy điện gần như đã khai thác hết tiềm năng.

Nhiệt điện khí được ưu tiên phát triển mạnh sau nguồn năng lượng tái tạo. Việt Nam dự kiến sẽ phát triển hơn 28.400 MW nguồn điện sử dụng khí thiên nhiên hóa lỏng (LNG) nhập khẩu và có hơn 14.900 MW nguồn điện khác được chuyển đổi sang sử dụng LNG nhằm bù đắp cho nguồn khí đốt khai thác trong nước, hạn chế phát thải từ nhiệt điện than.

Tuy nhiên giá khí đốt chưa thể hạ nhiệt ngay. Quá trình tìm kiếm nguồn cung từ các đối tác và đàm phán 3 bên giữa nhà cung cấp, chủ đầu tư và EVN sẽ có thể mất nhiều thời gian.

Với điện than, các doanh nghiệp vẫn tăng trưởng ấn tượng trong bối cảnh thiếu than nhờ vào việc ký kết các hợp đồng than dài hạn với TKV và Tổng công ty Than Đông Bắc có vị trí thuận lợi gần khu vực khai thác than; giá bán trên thị trường điện tăng cao.

Về dài hạn, công suất điện than sẽ bị cắt giảm mạnh khi có khoảng 14.120 MW nhiệt điện than không được phát triển mới sau khi Quy hoạch Điện VIII được rà soát lại. Chỉ có 05 nhà máy điện than mới với tổng công suất 4.592 MW đi vào vận hành trong giai đoạn 2021-2025, các dự án dự kiến phát triển trong giai đoạn 2026-2030 hiện vẫn đang gặp khó khăn trong quá trình triển khai đầu tư.

Cơ cấu nguồn điện được phát triển theo hướng xanh hơn theo Quy hoạch Điện VIII. Điện gió sẽ là nguồn điện được ưu tiên phát triển mạnh nhất với tốc độ tăng trưởng công suất hàng năm (CAGR) ở mức 29,1%/năm trong giai đoạn 2020-2035 và 7,5%/năm trong giai đoạn 2035-2050.

Điện mặt trời sau giai đoạn tăng trưởng nóng sẽ không được đẩy mạnh đầu tư cho đến năm 2030, tuy nhiên kể từ giai đoạn 2030-2050 công suất sẽ đạt mức tăng trưởng trung bình 12%/năm.

Theo báo cáo của VCBS, nguồn vốn đầu tư dự kiến cho các công trình lưới điện và nguồn điện trong giai đoạn từ năm 2021-2045 lần lượt khoảng 83 tỷ USD và 9,35 tỷ USD. Năng lượng tái tạo sẽ được ưu tiên phân bổ vốn nhiều nhất với tỷ trọng 44% tổng vốn đầu tư trong giai đoạn 2021-2025 và sẽ tăng dần đến 70% trong giai đoạn 2041- 2045. Các doanh nghiệp trong mảng xây lắp, tư vấn như PC1, TV2 sẽ được hưởng lợi nhờ khối lượng hợp đồng lớn.

Về triển vọng các doanh nghiệp điện, VCBS đặt kỳ vọng vào CTCP Nhiệt điện Quảng Ninh (mã chứng khoán QTP) và CTCP Điện lực Dầu khí Nhơn Trạch 2 (mã NT2).

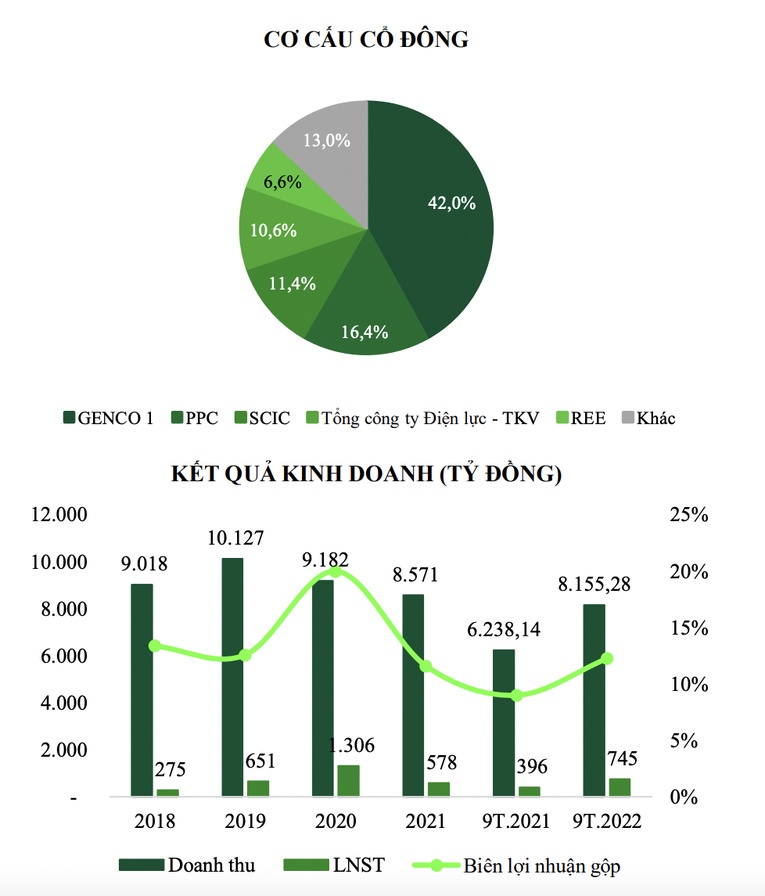

Nhiệt điện Quảng Ninh đang sở hữu 04 tổ máy phát điện với tổng công suất 1.200 MW và là một trong những nhà máy điện than có công suất lớn nhất miền Bắc. Nhà máy nằm ở thành phố Hạ Long, tỉnh Quảng Ninh. Nhà máy Quảng Ninh 1 (2x300 MW) được vận hành từ năm 2012; Nhà máy Quảng Ninh 2 (2x300 MW) được vận hành từ năm 2013.

Doanh thu thuần 9 tháng đầu năm đạt 8.155 tỷ đồng (+30,7% so với cùng kỳ năm ngoái, hoàn thành 81,5% kế hoạch năm) và lợi nhuận sau thuế đạt 744 tỷ đồng (+88%, hoàn thành 171% kế hoạch). Lợi nhuận gộp đạt 997 tỷ đồng (+78,3% so với cùng kỳ), biên lợi nhuận gộp cải thiện lên mức 12,2% so với mức 9,0% do giá bán điện trên thị trường cạnh tranh tăng mạnh so với cùng kỳ.

Đồng USD tăng giá mạnh khiến QTP ghi nhận khoản lỗ 60 tỷ đồng do đánh giá lại các khoản vay có gốc ngoại tệ. Chi phí tài chính ở mức 161 tỷ đồng (+6,6% so với cùng kỳ). Chi phí lãi vay giảm mạnh đáng kể trong những năm gần đây, ở mức 100 tỷ đồng (-33,8% so với cùng kỳ).

Luận điểm đầu tư QTP đến từ việc khu vực miền Bắc có tốc độ tăng trưởng tiêu thụ điện cao nhất cả nước nhưng có rất ít các nguồn điện mới đi vào hoạt động; El Nino chuyển sang trạng thái trung tính; sản lượng nhiệt điện kỳ vọng được EVN tăng cường huy động do La Nina nhiều khả năng sẽ suy yếu vào đầu năm 2023 và chuyển dần sang trạng thái trung tính.

QTP sẽ thanh toán hết nợ vay vào năm 2024 và tài sản cố định sẽ hết khấu hao vào năm 2026. Kết quả kinh doanh được kỳ vọng sẽ cải thiện mạnh mẽ trong thời gian tới.

VCBS dự báo QTP sẽ tăng tỷ lệ chi trả cổ tức lên mức 20% vào năm 2023 và duy trì ổn định trong tương lai với dòng tiền hợp đồng kinh doanh ở mức cao và ổn định.

Với phương pháp FCFF, QTP được định giá ở mức 23.754 đồng/cp, phương pháp P/E là 18.609 đồng/cp và phương pháp EV/EBITDA là 15.689 đồng/cp.

Điện lực Dầu khí Nhơn Trạch 2, nhà máy được xây dựng vào năm 2009 với tổng công suất 750 MW, sản lượng trung bình mỗi năm ở mức 5 tỷ kWh tương đương với khoảng 6.000 giờ vận hành/năm. NT2 sử dụng công nghệ tua-bin khí chu trình hỗn hợp (CCGT) thế hệ F có hiệu suất ở mức 58% và là một trong những nhà máy điện khí có hiệu suất hoạt động cao nhất cả nước.

Doanh thu thuần 9 tháng đầu năm 2022 đạt 6.863 tỷ đồng (+52% so với cùng kỳ 2021, hoàn thành 84,4% kế hoạch năm) và lợi nhuận sau thuế đạt 724 tỷ đồng (+75%, hoàn thành 155% kế hoạch). Trong quý 3/2022, NT2 đã ghi nhận khoảng 310 tỷ đồng doanh thu đền bù khoản chênh lệch tỷ giá với EPTC. Lợi nhuận gộp đạt 1.017 tỷ đồng (+93,3%), biên lợi nhuận gộp cải thiện lên mức 14,8% so với mức 11,6% cùng kỳ.

Chi phí quản lý doanh nghiệp tăng mạnh gấp 3 lần cùng kỳ lên đến 247 tỷ đồng do trong quý 3, NT2 tiến hành trích lập khoảng 187 tỷ đồng khoản phải thu khó đòi do liên quan đến việc EVN chậm thanh toán phần chi phí vận chuyển nguyên liệu được kết chuyển vào giá bán điện trong hợp đồng PPA.

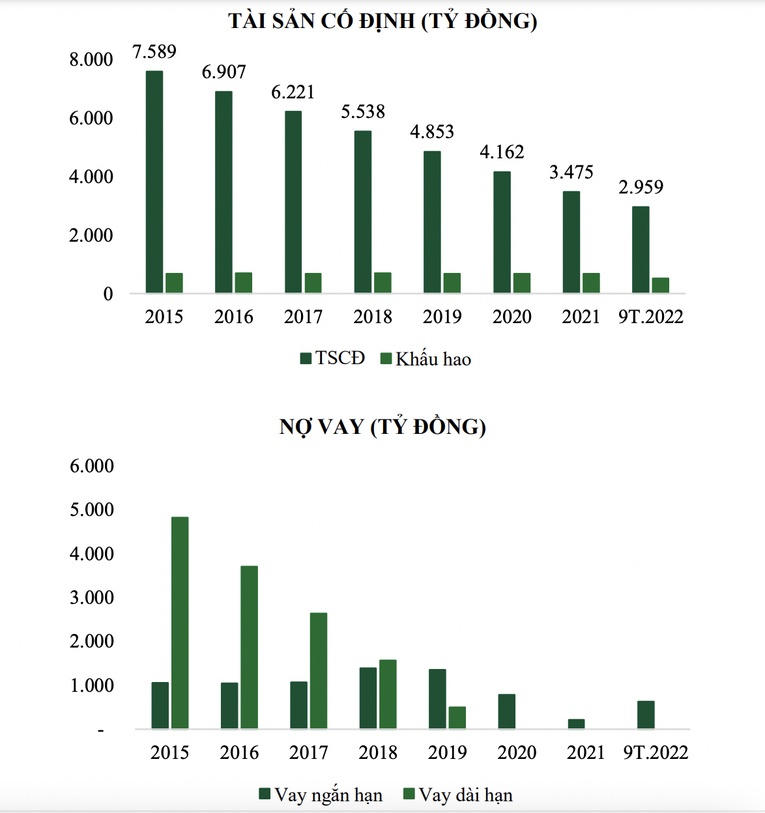

Tài sản cố định và nợ vay của NT2.

Luận điểm đầu tư của VBCS vào NT2 là kết quả kinh doanh và dòng tiền tự do được dự báo sẽ tăng mạnh từ năm 2023 khi doanh nghiệp thanh toán hết nợ vay và hết thời gian khấu hao tài sản cố định.

El Nino chuyển sang trạng thái trung tính. La Nina suy yếu sẽ giúp cho sản lượng của các nhà máy điện khí được huy động cao hơn vào mùa khô. Nhu cầu phụ tải tăng cao trong khi các dự án năng lượng tái tạo mới chưa có chính sách giá và công suất hoạt động không ổn định.

Đồng thời, NT2 cũng có tỷ suất cổ tức cao và ổn định. Tỷ lệ chi trả cổ tức có thể tăng cao ở mức 25%-30% từ năm 2023 đến từ dòng tiền kinh doanh ổn định và NT2 không có nhu cầu đầu tư lớn trong suốt vòng đời dự án.

Với phương pháp định giá FCFF, NT2 được định giá 32.631 đồng/cp, phương pháp P/E là 33.065 đồng/cp và phương pháp EV/EBITDA là 29.058 đồng/cp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận