12 biểu đồ cho thấy suy thoái kinh tế toàn cầu có thể đã bắt đầu

Trong một báo cáo mới đây, nhóm chiến lược gia về đầu tư của ngân hàng Bank of America (BofA) đã chỉ ra 12 dấu hiệu cho thấy một cuộc suy thoái kinh tế toàn cầu đã bắt đầu xảy ra...

Nhóm chiến lược gia, dẫn đầu là chiến lược gia đầu tư trưởng Michael Hartnett của BofA Global Research, đã chia sẻ các dấu hiệu suy thoái này trong báo cáo tuần mới nhất được đăng tải trên trang MarketWatch.

Được lấy từ nhiều nguồn khác nhau, bao gồm dữ liệu kinh tế Mỹ, số liệu về cho vay của ngân hàng, các thị trường tài chính…, 12 biểu đồ này cho thấy nhu cầu với hàng hóa công nghiệp nặng và hàng hóa thiết yếu như dầu thô đã bắt đầu suy yếu. Trong khi đó, thị trường trái phiếu đang phản ứng như thể một cuộc suy thoái kinh tế đã xảy ra.

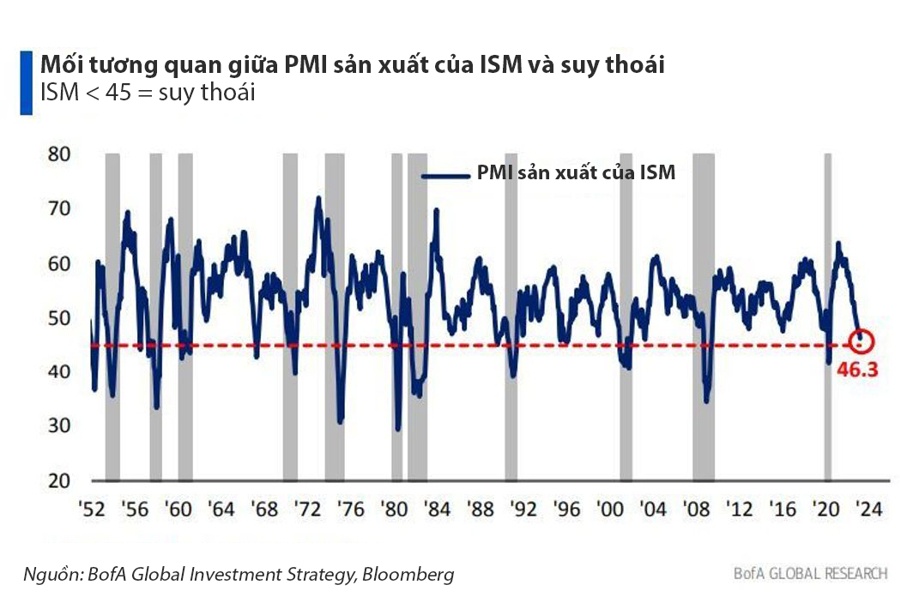

CHỈ SỐ SẢN XUẤT TỪ VIỆN QUẢN LÝ NGUỒN CUNG (ISM) CỦA MỸ

Trong tháng 3, một thước đo quan trọng về hoạt động sản xuất của Mỹ đã giảm tháng thứ 5 liên tiếp, cho thấy mức hoạt động yếu nhất kể từ sau khi đại dịch Covid-19 bắt đầu năm 2020.

Chỉ số nhà quản trị mua hàng (PMI) ngành sản xuất Mỹ của ISM (ISM Manufacturing PMI) đã giảm xuống còn 44,3 điểm trong tháng trước, từ mức 47,7 điểm của tháng 2, đánh dấu mức thấp nhất kể từ tháng 5/2020.

“Trong 70 năm qua, cứ khi nào chỉ số sản xuất của ISM giảm xuống dưới 45 điểm, trong 12 lần thì có 11 lần (ngoại trừ năm 1967) suy thoái kinh tế đã xảy ra”, nhóm chiến lược gia của BofA chỉ ra.

ĐƠN ĐẶT HÀNG MỚI

Cấu phần đơn đặt hàng mới trong chỉ số sản xuất của ISM tháng 3 ở mức 44,3 điểm. Điều này cho thấy lợi nhuận của các doanh nghiệp sản xuất có thể sẽ lại giảm trong quý 1/2023, đúng như dự báo của các nhà phân tích Phố Wall.

Theo các chiến lược gia của BofA, chỉ số đơn đặt hàng mới ở dưới mức 45 điểm đã xảy ra đồng thời với tình trạng “suy thoái lơi nhuận doanh nghiệp” (tăng trưởng lợi nhuận giảm trong 2 quý liên tiếp) ít nhất 4 lần trong vòng vài thập kỷ qua. Đó là vào các năm 1991, 2001, 2008 và 2020.

Theo khảo sát với các nhà phân tích của FactSet, lợi nhuận trên cổ phiếu (EPS) của các công ty trong S&P 500 được dự báo giảm 6,8% trong quý 1/2023, sau khi ghi nhận suy giảm trong quý 4/2022.

LỢI NHUẬN CỦA DOANH NGHIỆP TOÀN CẦU

Nhìn rộng ra toàn cầu, mô hình dự báo tăng trưởng lợi nhuận toàn cầu của BofA cho thấy sự sụt giảm mạnh trong nửa đầu năm 2023.

Kết hợp các dữ liệu khác nhau từ xuất khẩu của châu Á, điều kiện tài chính ở Trung Quốc cho đế lợi suất trái phiếu kho bạc Mỹ, mô hình này cho thấy EPS toàn cầu có thể giảm 16% so với cùng kỳ năm 2022 vào tháng 8 năm nay.

ĐƯỜNG CONG LỢI SUẤT TRÁI PHIẾU KHO BẠC MỸ

Đường cong lợi suất trái phiếu kho bạc đảo ngược là một tín hiệu đáng tin cậy cho thấy một cuộc suy thoái có thể sẽ xảy ra trong năm tới.

Tuy nhiên, khi suy thoái đã bắt đầu hoặc chuẩn bị bắt đầu, đường cong này sẽ dốc hơn do lợi suất trái phiếu dài hạn giảm nhanh hơn so với lợi suất trái phiếu ngắn hạn. Đây là một dấu hiệu mà các nhà đầu tư xem xét để đầu tư dài hạn vào các tài sản tương đối an toàn.

Theo các chiến lược gia của BofA, điều này có vẻ đã xảy ra, khi chênh lệch lợi suất giữa trái phiếu kho bạc kỳ hạn 2 năm (4,058%) và trái phiếu kho bạc 10 năm (3,44%) đã giảm xuống dưới mức 50 điểm phần trăm, từ mức chênh lệch hơn 100 điểm phần trăm một tháng trước.

CẮT GIẢM NGUỒN CUNG KHÔNG TÁC ĐỘNG MẠNH TỚI GIÁ DẦU

Tuần trước, các thành viên OPEC+, liên minh giữa Tổ chức Các nước xuất khẩu dầu lửa (OPEC) và một số nước ngoài khối gồm Nga, đã thống nhất cắt giảm sản lượng lần thứ hai kể từ tháng 10/2022. Cụ thể, OPEC sẽ giảm thêm 1,16 triệu thùng dầu/ngày bắt đầu từ tháng 5 đến hết năm 2023, còn Nga sẽ giảm thêm 500.000 thùng/ngày tới hết năm.

Động thái này đã đẩy giá dầu tăng lên nhưng không nhiều. Dầu thô Brent giao tháng 6 giao dịch ở mức 83,48 USD/thùng trong phiên ngày 10/4, tăng nhẹ từ mức 79,77 USD vào cuối tháng 3. Thông tin về việc cắt giảm sản lượng trên được công bố vào đêm ngày 9/4, ngay trước phiên giao dịch đầu tiên của tháng 4 ở Mỹ sau kỳ nghỉ lễ Phục sinh.

“Giá dầu không tăng mạnh là một tín hiệu cho thấy sự suy thoái”, các chiến lược gia của BofA nói.

THỊ TRƯỜNG LAO ĐỘNG MỸ CÓ DẤU HIỆU SUY YẾU

Bất chấp những báo cáo về việc sa thải thêm nhân sự của các doanh nghiệp trong lĩnh vực công nghệ, dịch vụ tài chính và truyền thông, dữ liệu việc làm do Bộ Lao động Mỹ công bố cuối tuần trước cho thấy nền kinh tế Mỹ đã tạo thêm 238.000 việc làm mới trong tháng 3, gần tương đương với mức dự báo của các nhà phân tích được Wall Street Journal khảo sát.

Tuy nhiên, nhóm chiến lược gia của BofA tin rằng các dấu hiệu cho thấy hoạt động sản xuất suy giảm có thể là một chỉ báo về sự suy yếu của thị trường lao động thời gian tới.

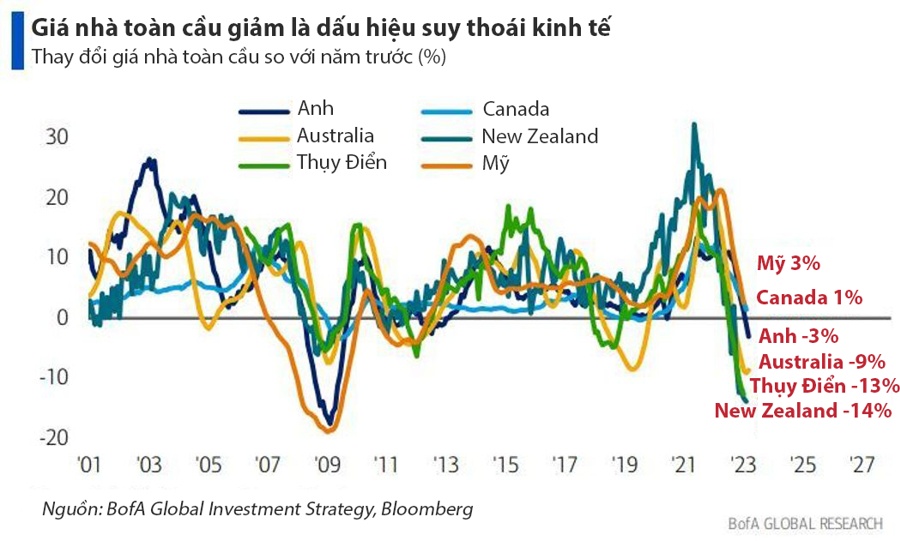

THỊ TRƯỜNG NHÀ Ở SUY YẾU TRÊN TOÀN CẦU

“Những dấu hiệu suy yếu của thị trường nhà ở từ Mỹ cho tới Australia cho thấy lãi suất tăng lên đang bắt đầu tác động tới nền kinh tế toàn cầu”, các chiến lược gia của BofA nhận xét.

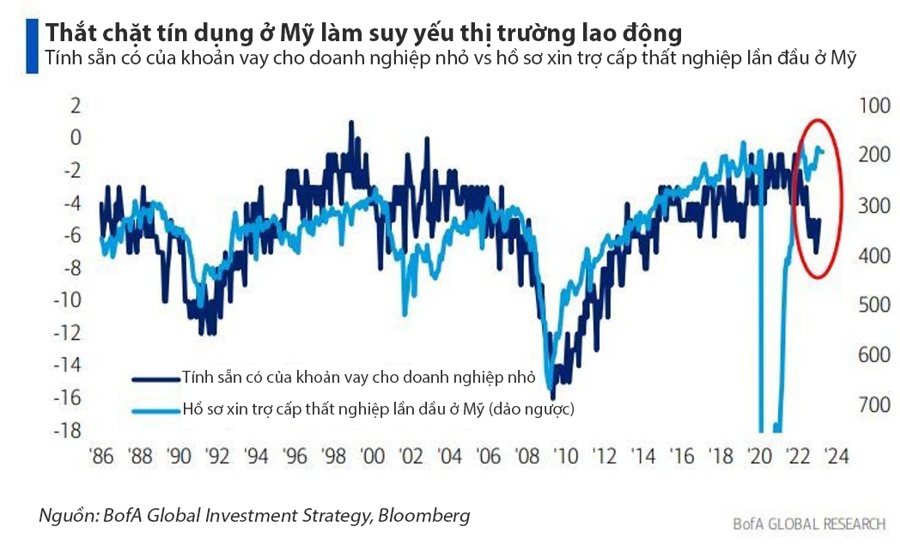

TÌNH TRẠNG THẮT CHẶT TÍN DỤNG Ở MỸ

Trong vài quý qua, các ngân hàng Mỹ đã bắt đầu giảm cho vay đôi với doanh nghiệp nhỏ - xu hướng mà nhóm chiến lược gia của BofA dự báo sẽ tiếp tục tăng lên sau khi ngân hàng Silicon Valley Bank (SVB) sụp đổ và nỗi lo về tình trạng sức khỏe của các nhà băng khác tại Mỹ lan rộng.

NGÂN HÀNG CHÂU ÂU GIẢM CHO VAY

Nhóm chiến lược gia BofA dẫn dữ liệu từ Ngân hàng Trung ương châu Âu (ECB) cho thấy các nhà băng tại châu Âu đã giảm cho vay đối với các doanh nghiệp phi tài chính trong 3 tháng liên tiếp. Điều này hiếm khi xảy ra trong những giai đoạn không có khủng hoảng.

SỐ CÔNG VIỆC CẦN TUYỂN NGƯỜI Ở MỸ SỤT GIẢM

Trong tháng 2, số vị trí công việc cần tuyển lao động tại Mỹ đã giảm xuống 9,9 triệu - mức thấp nhất 21 tháng, đánh dấu tháng giảm thứ ba liên tiếp. Báo cáo này đã tác động mạnh tới thị trường chứng khoán Mỹ khi được công bố vào tuần trước. Nhóm chiến lược gia của BofA tin rằng đây có thể là một tín hiệu cho thấy nhiều khó khăn trong thời gian tới.

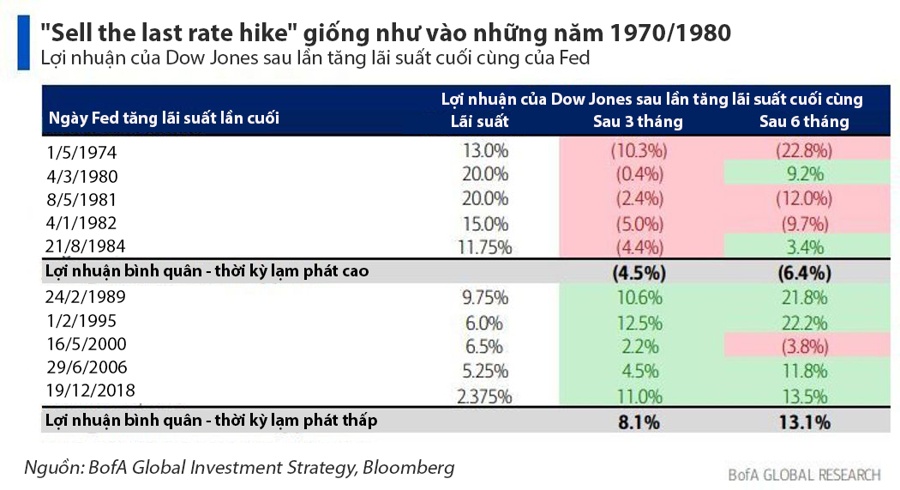

“SELL THE LAST RATE HIKE”

“Sell the last rate hike” là cụm từ chỉ chiến lược đầu tư “bán cổ phiếu sau lần tăng lãi suất cuối cùng” của Cục Dự trữ Liên bang Mỹ (Fed). Theo phân tích của BofA, thị trường chứng khoán Mỹ với đại diện là chỉ số Dow Jones thường giảm sau 6 tháng kể từ lần tăng lãi suất cuối cùng của Fed khi suy thoái xảy ra trong thời kỳ lạm phát cao.

“’Bán sau lần tăng lãi suất cuối cùng’ là một chiến lược đúng đắn đối với cổ phiếu trong các thời kỳ lạm phát cao những năm 1970-1980”, nhóm chiến lược gia của BofA viết trong báo cáo. “Trong thời kỳ lạm phát thấp, lợi nhuận của thị trường chứng khoán thường cao hơn, lợi nhuận của chứng khoán Mỹ thường tăng lên trong vòng 6 tháng kể từ sau lần tăng lãi suất cuối cùng của Fed”, báo cáo viết.

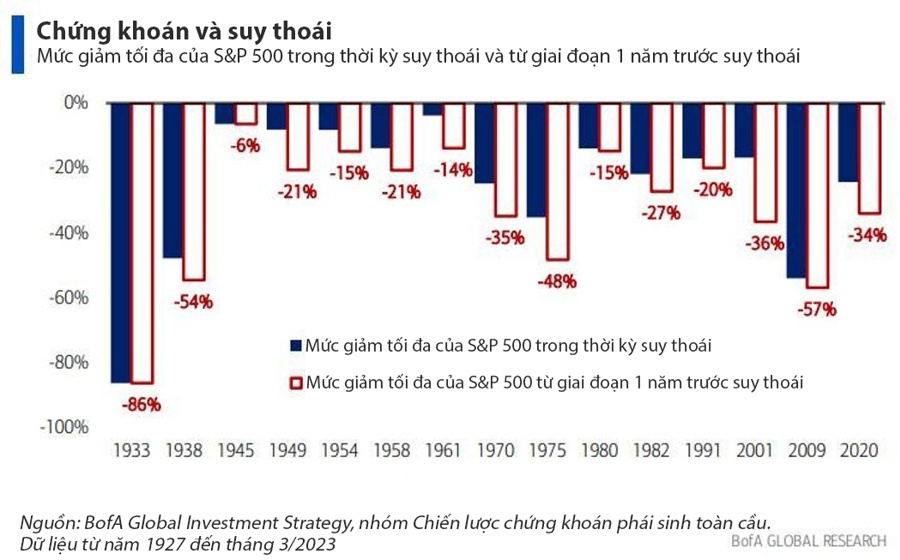

Dù các nhà giao dịch đang hy vọng rằng một cuộc suy thoái đồng nghĩa rằng các đợt tăng lãi suất của Fed sẽ chấm dứt, lịch sử cho thấy thị trường chứng khoán Mỹ hiếm khi vượt qua giai đoạn suy thoái mà không bị ảnh hưởng.

8 trong 10 cuộc suy thoái vừa qua, chỉ số S&P 500 ghi nhận mức giảm hơn 20% so với năm trước đó. Điều này đồng nghĩa hiện tại vẫn còn dư địa để thị trường sụt giảm hơn nữa nếu nền kinh tế toàn cầu tiếp tục suy giảm - các chiến lược gia của BofA dự báo.

Ở thời điểm hiện tại, các loại tài sản đang phát đi những tín hiệu trái chiều về khả năng xảy ra suy thoái. Giá vàng - đang ở mức gần cao kỷ lục - dường như cho thấy suy thoái sắp xảy ra. Giá các cổ phiếu vốn hóa nhỏ và cổ phiếu ngân hàng nội địa ở Mỹ cũng chỉ báo điều tương tự.

Trong khi đó, diễn biến giá cổ phiếu một số cổ phiếu vốn hóa lớn như Microsoft và Apple lại cho thấy dường như nhà đầu tư không quan tâm tới những rủi ro này. Theo ông Hartnett và nhóm chiến lược gia của BofA, các nhà đầu tư nên cân nhắc bán cổ phiếu.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận