10 điểm nổi bật ngành tài chính nửa đầu năm

Nghị quyết số 42 năm 2014 về thí điểm xử lý nợ xấu của các tổ chức tín dụng được Quốc hội thống nhất kéo dài từ ngày 15/8/2022 đến hết ngày 31/12/2023.

Gói hỗ trợ lãi suất 2%, Nghị quyết 42 kéo dài, Việt Nam không trong diện phân tích nâng cao về giám sát tiền tệ của Mỹ, tín dụng tăng cao hơn 8,5% trong 6 tháng, Ngân hàng Nhà nước chào bán tín phiếu sau gần 2 năm... là những vấn đề lớn của ngành tài chính 6 tháng đầu năm.

Gói hỗ trợ lãi suất 2%

Ngày 20/5, Chính phủ ban hành Nghị định 31/2022 về hỗ trợ lãi suất từ ngân sách Nhà nước đối với khoản vay của doanh nghiệp, hợp tác xã, hộ kinh doanh. Thông tư 03/2022 cũng được Ngân hàng Nhà nước ban hành nhằm hướng dẫn ngân hàng thương mại thực hiện hỗ trợ lãi suất theo Nghị định số 31.

Theo Nghị định 31, quy định hỗ trợ lãi suất 2% áp dụng với doanh nghiệp, hợp tác xã, hộ kinh doanh thuộc một trong hai trường hợp. Thứ nhất, mục đích sử dụng vốn vay để thực hiện dự án xây dựng nhà ở xã hội, nhà ở cho công nhân, cải tạo chung cư cũ thuộc danh mục dự án do Bộ Xây dựng tổng hợp, công bố. Thứ hai, mục đích sử dụng vốn vay thuộc các ngành như hàng không, vận tải kho bãi, du lịch; dịch vụ lưu trú, ăn uống; giáo dục và đào tạo; nông nghiệp, lâm nghiệp và thuỷ sản; công nghiệp chế biến, chế tạo; xuất bản phần mềm; lập trình máy vi tính và hoạt động liên quan; hoạt động dịch vụ thông tin...

Tổng số tiền hỗ trợ lãi suất 2% các ngân hàng đăng ký kế hoạch cho cả hai năm 2022 - 2023 là 40.000 tỷ đồng. Ảnh: B.L.

Mức hỗ trợ là 2% mỗi năm tính trên số dư nợ vay và thời hạn cho vay trên lãi suất thực tế. Thời hạn được hỗ trợ tính từ ngày giải ngân khoản vay đến thời điểm khách hàng trả hết nợ gốc và/hoặc lãi tiền vay theo thỏa thuận giữa ngân hàng thương mại và khách hàng, phù hợp với nguồn kinh phí hỗ trợ lãi suất được thông báo, nhưng không vượt quá ngày 31/12/2023.

Tổng số tiền hỗ trợ lãi suất 2% các ngân hàng giai đoạn 2022 - 2023 là 40.000 tỷ đồng, trong đó đăng ký kế hoạch năm 2022 là hơn 16.000 tỷ đồng, năm 2023 là gần 24.000 tỷ đồng.

Tính đến 30/6, Agribank và Vietcombank là hai ngân hàng đầu tiên công bố triển khai hỗ trợ lãi suất theo Nghị định số 31 và Thông tư số 03. Các ngân hàng thương mại khác cũng đã gửi đăng ký tham gia gói hỗ trợ lên Ngân hàng Nhà nước và chờ phê duyệt hạn mức.

Kéo dài Nghị quyết 42 đến hết năm 2023

Tại kỳ họp thứ 3, khóa XV, Quốc hội thống nhất kéo dài thời hạn áp dụng toàn bộ quy định của Nghị quyết số 42 năm 2014 về thí điểm xử lý nợ xấu của các tổ chức tín dụng từ ngày 15/8/2022 đến hết ngày 31/12/2023.

Trong thời gian kéo dài thời hạn áp dụng toàn bộ quy định của Nghị quyết số 42 năm 2017, Quốc hội giao Chính phủ nghiên cứu, đề xuất luật hóa các quy định về xử lý nợ xấu, tài sản bảo đảm của khoản nợ xấu cùng với việc rà soát, sửa đổi, bổ sung Luật Các tổ chức tín dụng và trình Quốc hội xem xét chậm nhất tại kỳ họp thứ 5 (tháng 5/2023).

Nghị quyết số 42 năm 2014 về thí điểm xử lý nợ xấu của các tổ chức tín dụng được Quốc hội thống nhất kéo dài từ ngày 15/8/2022 đến hết ngày 31/12/2023. Ảnh: B.L

Trong thời gian kéo dài thời hạn áp dụng Nghị quyết 42, Quốc hội đề nghị Chính phủ có giải pháp khắc phục những khó khăn, vướng mắc nêu tại báo cáo số 174, chỉ đạo tăng cường sự phối hợp giữa các cơ quan, đơn vị gắn với trách nhiệm trong tổ chức thực hiện nghị quyết, bảo đảm tính hiệu lực, hiệu quả của nghị quyết.

Tại Báo cáo số 174 tổng kết thực hiện Nghị quyết 42, Chính phủ cho biết quá trình xử lý nợ xấu còn gặp nhiều khó khăn, chủ yếu liên quan đến khâu xử lý tài sản bảo đảm. Trong đó, các vướng mắc về mặt pháp lý là nguyên nhân chủ yếu dẫn đến hiệu quả của công tác xử lý nợ xấu chưa cao.

Dự thảo: Ngân hàng không cho vay đặt cọc bất động sản hình thành trong tương lai, cho vay chứng minh năng lực tài chính

Ngày 16/6, Ngân hàng Nhà nước công bố dự thảo thông tư sửa đổi, bổ sung một số điều của Thông tư 39/2016 quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng.

Dự thảo sửa đổi, bổ sung Điều 8 về những nhu cầu vốn không được cho vay. Các ngân hàng không được cho vay góp vốn hợp tác đầu tư, kinh doanh mà vốn góp hình thành vốn điều lệ hoặc không hình thành vốn điều lệ; không cho vay nhận chuyển nhượng vốn góp; không cho vay thanh toán tiền đặt cọc để thực hiện các giao dịch tương lai chưa đủ điều kiện; không cho vay bù đắp vốn tự có/hoàn tiền vay để mua bất động sản/hàng hóa. Ngoài ra, các ngân hàng cũng không được cho vay để khách hàng chứng minh khả năng tài chính trong các giao dịch dân sự với bên thứ ba.

Về quy định không cho vay thanh toán tiền đặt cọc, Ngân hàng Nhà nước giải thích tổ chức tín dụng cho khách hàng vay để đặt cọc, nhận chuyển nhượng bất động sản hình thành trong tương lai. Tuy nhiên, hầu hết các dự án bất động sản dạng này chưa đủ điều kiện để thực hiện theo quy định của pháp luật như chưa có giấy phép xây dựng, chưa có giấy chứng nhận quyền sử dụng đất... Sau khi tổ chức tín dụng cho vay khách hàng, chủ đầu tư có thể hủy hợp đồng đặt cọc do không hoàn thiện được thủ tục pháp lý để ký hợp đồng chuyển nhượng. Vì vậy, việc kiểm soát mục đích sử dụng vốn khó khăn, tiềm ẩn rủi ro.

Thực tế, trong 6 tháng đầu năm, cơ quan điều hành cũng đưa ra các chỉ đạo về việc kiểm soát dòng vốn vào các lĩnh vực tiềm ẩn rủi ro như bất động sản, chứng khoán... điều hướng vốn vào các lĩnh vực sản xuất, công nghiệp...

Tăng trưởng tín dụng đạt 8,5%

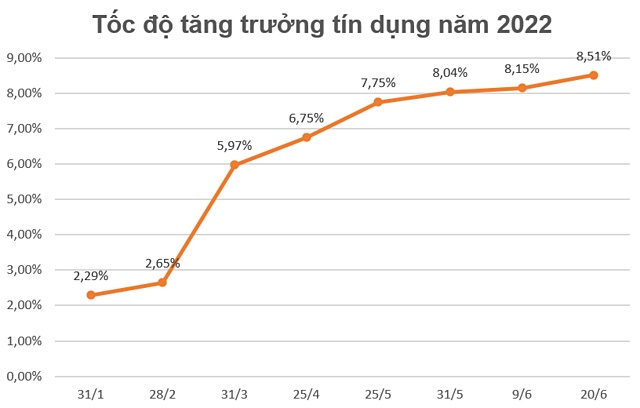

Theo báo cáo của Tổng Cục Thống kê, đến 20/6, tăng trưởng tín dụng của nền kinh tế đạt 8,51% (cùng kỳ năm 2021 là 5,47%), tương đương 11,33 triệu tỷ đồng dư nợ.

Trước đó, tại hội nghị thông tin kết quả hoạt động ngân hàng 6 tháng đầu năm, Ngân hàng Nhà nước cho biết đến ngày 9/6, tín dụng tăng 8,15% so với cuối năm 2021. Ước tính, sau 10 ngày dư nợ tín dụng nền kinh tế tăng thêm 37.590 tỷ đồng.

Số liệu Ngân hàng Nhà nước. Biểu đồ: Quang Anh.

Trong 6 tháng, tổng phương tiện thanh toán tăng 3,3% so với cuối năm trước (cùng kỳ 2021 tăng 3,48%). Huy động vốn của các tổ chức tín dụng tăng 3,97%, trong khi 6 tháng 2021 tăng 3,13%.

Các nhóm phân tích của các công ty chứng khoán như SSI Research và VCBS đều có nhận định nhiều ngân hàng đã chạm hạn mức tín dụng ban đầu ngay từ cuối quý I và đang chờ đợi Ngân hàng Nhà nước nới hạn mức tăng trưởng tín dụng. Do đó, nhóm phân tích kỳ vọng các ngân hàng sẽ được cấp bổ sung room tín dụng trong giai đoạn đầu của quý III.

Quốc hội yêu cầu hạn chế và tiến tới bỏ hạn mức tín dụng

Ngày 16/6, Quốc hội thông qua nghị quyết chất vấn kỳ họp thứ 3. Trong lĩnh vực tài chính ngân hàng, Quốc hội yêu cầu Chính phủ nghiên cứu hạn chế và tiến tới xóa bỏ việc điều hành phân bổ chỉ tiêu tăng trưởng tín dụng cho từng tổ chức tín dụng.

Chính phủ xây dựng tiêu chí, phương thức xác định chỉ tiêu tăng trưởng tín dụng cho từng ngân hàng trên cơ sở tình hình hoạt động, năng lực tài chính, quản trị điều hành và khả năng mở rộng tín dụng lành mạnh của từng ngân hàng. Việc này nhằm bảo đảm công khai, minh bạch, phù hợp với tiêu chuẩn Basel II và các chuẩn mực quốc tế trong lĩnh vực ngân hàng.

Ngày 8/6, tại phiên chất vấn Thống đốc Nguyễn Thị Hồng, đại biểu Quốc hội cho rằng cơ chế room tín dụng mang dáng dấp quản lý theo kiểu bao cấp, không còn phù hợp bối cảnh hiện tại.

Thống đốc Ngân hàng Nhà Nước Nguyễn Thị Hồng tại phiên họp chất vấn ngày 8/6. Ảnh: Cổng thông tin Quốc hội

Thống đốc Nguyễn Thị Hồng giải thích cấp hạn mức là giải pháp hiệu quả thời gian qua và hiện vẫn áp dụng khi hệ thống ngân hàng đang trong quá trình tái cơ cấu, tiếp cận chuẩn mực quốc tế. Hằng năm, trên cơ sở chỉ tiêu lạm phát, GDP, nhà điều hành đưa ra chỉ tiêu định hướng, để điều hành theo thực tế.

Theo Thống đốc, trước đây khi chưa cấp hạn mức tín dụng, nhiều tổ chức tín dụng tăng trưởng cao, tới 30%, cá biệt có năm tăng trưởng tín dụng toàn hệ thống 53,8%, tạo ra cuộc đua lãi suất huy động tiền cho vay.

Việc phân bổ chỉ tiêu cho các tổ chức tín dụng được thực hiện theo nguyên tắc chung của Ngân hàng Nhà nước, tổ chức tín dụng có tình hình lành mạnh, quản trị tốt hơn sẽ được cấp tín dụng cao hơn, Thống đốc cho biết.

Lãi suất tiền gửi tăng trở lại, CASA vượt 1 triệu tỷ đồng

Theo Trung tâm Phân tích Chứng khoán SSI - SSI Research đến cuối tháng 6, các ngân hàng thương mại đã lần lượt điều chỉnh biểu lãi suất huy động với mức trung bình tăng 30-100 điểm cơ bản, chủ yếu vào giai đoạn cuối quý I và đầu quý II. Hai ngân hàng thương mại Nhà nước là BIDV và Agribank vừa qua cũng đã tăng 10 điểm cơ bản cho kỳ hạn trên 12 tháng. Động thái trên diễn ra trong bối cảnh tín dụng hệ thống tăng nhanh trong nửa đầu năm và các ngân hàng muốn thu hút thêm tiền gửi để phục vụ cho hoạt động.

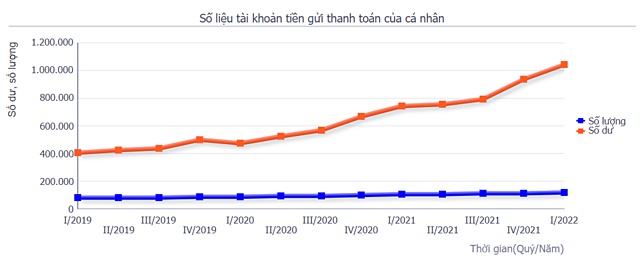

Theo thống kê từ Ngân hàng Nhà nước, đến hết quý I số dư tiền gửi trên tài khoản thanh toán cá nhân trong hệ thống ngân hàng (CASA) đạt 1,04 triệu tỷ đồng, tăng 11% so với đầu năm và cao hơn 40% so với cùng kỳ năm 2021. Theo thống kê, tiền gửi trên tài khoản thanh toán cá nhân trong hệ thông ngân hàng tăng liên tục 8 quý liên tiếp từ quý I/2020, ngay trong thời gian dịch bệnh.

Nguồn: Ngân hàng Nhà nước

Dịch Covid-19 thúc đẩy thanh toán không tiền mặt trong hai năm qua. Đến hết tháng 3, toàn hệ thống ngân hàng có 118,6 triệu tài khoản thanh toán thuộc sở hữu của khách hàng cá nhân, tăng 3% so với cuối năm 2021 và cao hơn 14% so với quý I năm trước, ứng với khoảng 14,5 triệu tài khoản được mở mới. Nếu trong quý I/2021, bình quân mỗi tài khoản thanh toán của người dân để khoảng 7,1 triệu đồng thì đến cuối quý I/2022, số dư này đã tăng lên 8,8 triệu đồng/tài khoản.

Top 5 ngân hàng có tỷ lệ CASA cao nhất vào cuối tháng 3 vẫn là Techcombank, MB, MSB, Vietcombank, ACB, không thay đổi so với cuối năm 2021. Techcombank là quán quân" về tỷ lệ tiền gửi không kỳ hạn, duy trì trong 3 năm gần đây. Đến 31/3, CASA Techcombank đạt 50,4%, đặt mục tiêu đến năm 2025 ở mức 55%.

NHNN chào bán tín phiếu sau 2 năm

Sau gần 2 năm, Ngân hàng Nhà nước đã sử dụng lại kênh tín phiếu với khối lượng lớn để hút nguồn vốn trên hệ thống ngân hàng, qua đó kiểm soát lãi suất liên ngân hàng, trong bối cảnh các ngân hàng đều đã gần chạm đến hạn mức tín dụng được cấp.

Ngày 21/6, cơ quan này bắt đầu bán tín phiếu với khối lượng khoảng 200 tỷ đồng. Hôm sau, Ngân hàng Nhà nước tiếp tục thu về 19.400 tỷ đồng qua tín phiếu kỳ hạn 7 ngày. Lượng tín phiếu bán ra tăng lên 30.000 đồng trong ngày thứ ba. Ngày 24/6, các bên tham gia đều trúng thầu tín phiếu với khối lượng 20.000 tỷ đồng, kỳ hạn 7 ngày với lãi suất 0,7%, nâng tổng số tiền thu về tích lũy lên khoảng 70.000 tỷ đồng.

Trong hai phiên giao dịch 27/6 và 28/6, Ngân hàng Nhà nước đã bán thành công 15.000 tỷ đồng tín phiếu mỗi phiên, kỳ hạn 7 ngày cho thành viên tham gia. Lãi suất trúng thầu đã giảm từ 0,7% xuống 0,65%. Sau 6 phiên giao dịch, Ngân hàng Nhà nước đã rút khỏi thị trường 99.600 tỷ đồng qua kênh tín phiếu.

Xử lý ngân hàng 0 đồng

Liên quan đến các tổ chức tín dụng yếu, yếu kém, đầu tháng 6, Phó Thủ tướng Lê Minh Khái phê duyệt đề án cơ cấu lại các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021-2025. Nhóm tổ chức tín dụng yếu, yếu kém thực hiện phương án cơ cấu lại, tăng vốn do cấp có thẩm quyền phê duyệt, phải tăng cường kiểm tra, kiểm soát nội bộ nhằm kịp thời phát hiện, ngăn ngừa và xử lý các rủi ro.

Đề án đề cập Chính phủ khuyến khích các tổ chức tín dụng tham gia mua bán, hợp nhất, sáp nhập các tổ chức tín dụng trên cơ sở tự nguyện để gia tăng quy mô, phạm vi hoạt động, khả năng cạnh tranh.

Lễ ký kết thỏa nguyên tắc hợp tác giữa MB và OceanBank ngày 26/5 vừa qua. Ảnh: OceanBank

Trả lời tại phiên chất vấn Kỳ họp thứ 3 Quốc hội khóa XV chiều 8/6, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết đã có phương án xử lý ngân hàng 0 đồng. Thống đốc cho biết đã trình phương án xử lý các ngân hàng yếu kém như CBBank, OceanBank, GPBank và DongA Bank. Trong đó, hai trên ba ngân hàng mua lại bắt buộc là CBBank và OceanBank đã có phương án xử lý.

NHNN đã trình phương án xử lý và sẽ tích cực triển khai sau khi cấp có thẩm quyền quyết định. Các biện pháp được đưa ra gồm tìm kiếm đối tác, đàm phán với các nhà đầu tư có nguyện vọng tham gia cơ cấu lại ngân hàng, đồng thời sắp xếp lại mạng lưới hoạt động, tiết giảm chi phí, triển khai các hoạt động kinh doanh an toàn...

Vietcombank, MB đã sẵn sàng cho việc xử lý các ngân hàng 0 đồng, trong khi VPBank cũng bày tỏ ý định tham gia xử lý một ngân hàng 0 đồng khác.

Việt Nam không còn trong diện phân tích nâng cao tiền tệ của Mỹ

Ngày 10/6, Bộ Tài chính Mỹ ban hành Báo cáo về "Chính sách kinh tế vĩ mô và ngoại hối của các đối tác thương mại lớn của Mỹ", trong đó tiếp tục xem xét các đối tác thương mại chính trên ba tiêu chí theo Đạo luật năm 2015: thặng dư thương mại song phương với Mỹ, thặng dư cán cân vãng lai và can thiệp thị trường ngoại tệ một chiều, kéo dài.

Tại kỳ báo cáo này, Việt Nam không còn đáp ứng cả 3 tiêu chí nên Bộ Tài chính Mỹ đưa Việt Nam (cùng với Đài Loan) khỏi diện bị phân tích nâng cao và nằm trong danh sách giám sát của Mỹ.

Tại chuyến thăm, làm việc của Bộ Tài chính Mỹ với Việt Nam ngày 5/4, Bộ Tài chính Mỹ đánh giá cao công tác điều hành chính sách tiền tệ, tỷ giá của Ngân hàng Nhà nước Việt Nam thời gian qua. Điều này thể hiện sự nghiêm túc của Ngân hàng Nhà nước trong việc giải quyết các quan ngại của phía Mỹ và duy trì được ổn định thị trường tài chính, tiền tệ, kinh tế vĩ mô trong bối cảnh có nhiều khó khăn, thách thức.

Trong thời gian tới, Ngân hàng Nhà nước sẽ tiếp tục tích cực phối hợp với các Bộ, ngành để trao đổi, làm việc về các vấn đề mà phía Mỹ quan tâm trên tinh thần hợp tác, hai bên cùng có lợi, xây dựng quan hệ thương mại hài hòa, bền vững. Bên cạnh đó, Ngân hàng Nhà nước tiếp tục điều hành chính sách tiền tệ nhằm kiểm soát lạm phát, ổn định kinh tế vĩ mô, hỗ trợ quá trình phục hồi và phát triển kinh tế, điều hành tỷ giá linh hoạt, phù hợp với các cân đối vĩ mô, diễn biến thị trường và mục tiêu chính sách tiền tệ.

Giảm nhiều loại thuế, phí

Theo số liệu của Tổng Cục Thống kê, trong 6 tháng đầu năm, thị trường trong nước kinh tế phục hồi mạnh, nhu cầu sản xuất hàng hóa phục vụ tiêu dùng và xuất khẩu cùng với tác động của giá hàng hóa thế giới đã đẩy giá hàng hóa và dịch vụ thiết yếu tăng lên nhưng nhìn chung, mặt bằng giá cơ bản được kiểm soát tốt. Chỉ số giá tiêu dùng bình quân 6 tháng đầu năm nay tăng 2,44% so với cùng kỳ năm trước.

Để chủ động ứng phó với những thách thức trước áp lực lạm phát tăng, trong thời gian qua Chính phủ đã chỉ đạo các bộ, ngành, địa phương thực hiện đồng bộ các giải pháp bình ổn giá, hạn chế những tác động tiêu cực đến phát triển kinh tế – xã hội.

Các chính sách được ban hành giúp ổn định hoạt động sản xuất kinh doanh của doanh nghiệp và đời sống của người dân, giảm áp lực lên mặt bằng giá như giảm thuế giá trị gia tăng với một số nhóm hàng hóa và dịch vụ từ 10% xuống 8% từ ngày 1/2; giảm 50% mức thuế bảo vệ môi trường đối với nhiên liệu bay từ ngày 1/1 đến hết ngày 31/12; giảm mức thu 37 khoản phí, lệ phí trong 6 tháng đầu năm 2022; giảm 50% thuế bảo vệ môi trường đối với xăng dầu từ ngày 1/4.

Ngày 30/6, Bộ Tài chính tiếp tục đề xuất Thủ tướng phương án giảm thuế tiêu thụ đặc biệt (TTĐB) đối với xăng và giảm thuế VAT đối với xăng dầu nhằm góp phần giảm giá các mặt hàng này, hỗ trợ người dân, doanh nghiệp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận