Theo dõi Pro

Thị Trường tháng 11/2024: Cơ hội và Thách thức trong bối cảnh bất ổn

Tháng 11/2024 đánh dấu một giai đoạn đầy triển vọng nhưng không ít thách thức cho các nhà giao dịch và nhà đầu tư. Sau những động thái cắt giảm lãi suất đầu tiên của Cục Dự trữ Liên bang (Fed) cùng tình hình bất ổn toàn cầu gia tăng, các chỉ báo thị trường chính cho thấy một số biến động tiềm ẩn nhưng cũng mở ra những cơ hội hấp dẫn.

Hãy cùng phân tích các yếu tố nổi bật trong tháng và những chiến lược hiệu quả giúp nhà đầu tư tận dụng tối đa những xu hướng thị trường.

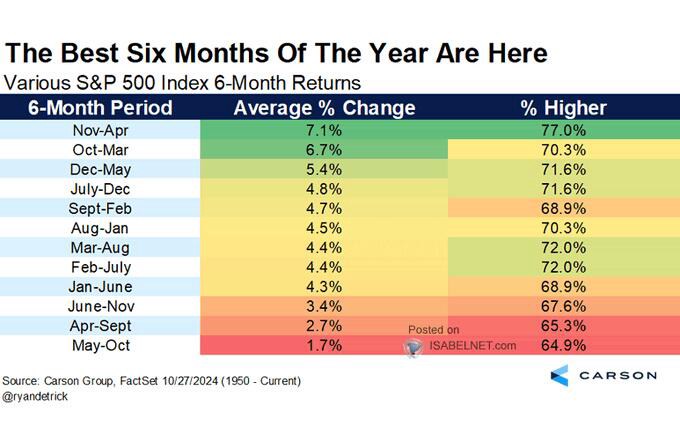

Xu Hướng Theo Mùa và Các Mô Hình Đột Phá

Theo chu kỳ lịch sử, thị trường chứng khoán thường có xu hướng tăng vào cuối năm, với đỉnh điểm là "Đợt tăng giá của ông già Noel" bắt đầu từ giữa tháng 12 và kéo dài đến hết tháng 4 năm sau. Xu hướng này không chỉ dựa trên tâm lý thị trường tích cực mà còn có sự hỗ trợ từ các yếu tố kỹ thuật.

Đáng chú ý, chỉ báo MACD (Moving Average Convergence Divergence) đã bước vào vùng tăng giá, ám chỉ động lực đi lên sẽ kéo dài đến cuối năm. Trong những lần trước đây, khi chỉ báo MACD phát ra tín hiệu mua, các nhà đầu tư thường đạt được kết quả tích cực. Tuy vậy, thị trường vẫn có thể trải qua điều chỉnh ngắn hạn trước khi tăng mạnh trở lại, đặc biệt tại các mức hỗ trợ như đường trung bình động (DMA).

Bên cạnh yếu tố theo mùa, các công ty lớn đang thực hiện mua lại cổ phiếu với tổng giá trị gần 6 tỷ USD mỗi ngày. Điều này không chỉ làm giảm lượng cổ phiếu lưu hành, giúp tăng giá trị cho cổ phiếu còn lại mà còn tăng cường niềm tin của nhà đầu tư vào đà tăng của thị trường. Hoạt động mua lại này là nguồn lực quan trọng trong giai đoạn cuối năm và sẽ là yếu tố hỗ trợ mạnh mẽ, đặc biệt cho các cổ phiếu vốn hóa lớn trong chỉ số S&P 500.

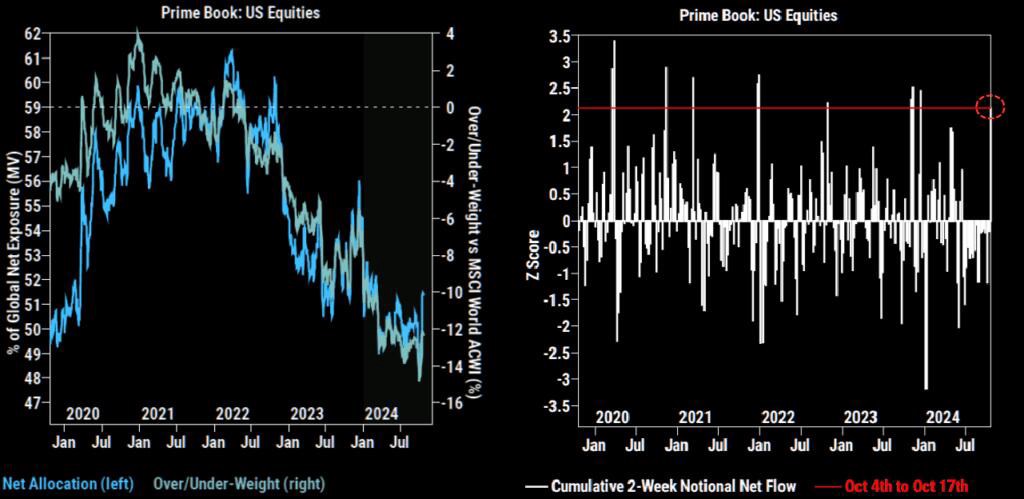

Với mức lãi suất giảm, các ngành có tính chu kỳ cao như công nghiệp và công nghệ tiếp tục có triển vọng tích cực. Đặc biệt, nhóm cổ phiếu công nghệ hàng đầu như "Magnificent 7" vẫn giữ vững vị thế, với các quỹ đầu cơ bắt đầu tăng cường tỷ trọng cổ phiếu Hoa Kỳ để bắt kịp hiệu suất thị trường. Những công ty công nghệ lớn đang chiếm phần lớn tăng trưởng thu nhập của chỉ số S&P 500 và sẽ tiếp tục thu hút dòng vốn trong thời gian tới.

Các ngành công nghiệp và vật liệu, sau thời gian điều chỉnh từ tháng 3 đến tháng 8, cũng đang cho thấy xu hướng phục hồi nhờ kỳ vọng vào các chính sách kinh tế hậu bầu cử. Sự tập trung vào phát triển sản xuất trong nước, cắt giảm thuế và đầu tư vào năng lượng sẽ thúc đẩy tăng trưởng cho các ngành này, tạo thêm việc làm và gia tăng mức lương.

Chỉ Số Biến Động VIX Gia Tăng - Dấu Hiệu Rủi Ro Tiềm Ẩn?

Trong khi thị trường đang thể hiện đà tăng tích cực, sự gia tăng của chỉ số biến động VIX là dấu hiệu cho thấy nhà đầu tư vẫn lo ngại trước các sự kiện sắp tới như cuộc bầu cử. Thông thường, VIX giảm khi cổ phiếu tăng vì nhà đầu tư cảm thấy an tâm hơn, nhưng sự phân kỳ giữa VIX và thị trường hiện tại lại cho thấy nhà đầu tư tiếp tục phòng ngừa rủi ro. Sự ngắt kết nối này có thể là tín hiệu cảnh báo về sự nhạy cảm của thị trường đối với các cú sốc bên ngoài, đặc biệt là nếu kết quả bầu cử có bất ngờ hoặc tranh chấp.

Chỉ báo RSI (Relative Strength Index) và MACD đang đưa ra tín hiệu trái chiều, báo hiệu khả năng điều chỉnh ngắn hạn. Mặc dù thị trường vẫn trong xu hướng tăng, sự phân kỳ âm của động lượng có thể là dấu hiệu cho thấy nhà đầu tư không nên quá chủ quan. Điều chỉnh nhẹ tại các đường trung bình động 20, 50, thậm chí 100-DMA là khả năng có thể xảy ra, trước khi thị trường ổn định và quay lại xu hướng tăng.

Chiến Lược Đầu Tư Hiệu Quả Cho Tháng 11/2024

Với bối cảnh thị trường hiện tại, các nhà đầu tư có thể cân nhắc một số chiến lược sau để tận dụng cơ hội và quản lý rủi ro:

1. Tăng Mức Độ Tiếp Xúc Với Vốn Cổ Phần: Các cổ phiếu vốn hóa lớn thường có hiệu suất tốt trong giai đoạn cuối năm. Nhà đầu tư có thể tăng cường tỷ trọng cổ phiếu trong danh mục hoặc đầu tư vào các ETF ngành phù hợp với xu hướng. Đối với nhà đầu tư chọn lọc cổ phiếu, ưu tiên các công ty có thanh khoản cao và tiềm năng tăng trưởng thu nhập mạnh.

2. Xem Xét Rủi Ro Danh Mục: Trong khi tín hiệu mua của MACD là tích cực, việc điều chỉnh danh mục sao cho phù hợp với mục tiêu dài hạn và mức độ chịu rủi ro là rất cần thiết.

3. Phân Bổ Lại Cân Bằng: Cuối năm là thời điểm thích hợp để cân bằng lại danh mục, giảm các tài sản rủi ro hoặc đa dạng hóa sang các loại tài sản ít biến động hơn nhằm quản lý rủi ro hiệu quả.

Lời Khuyên Dành Cho Nhà Đầu Tư

Trong một thị trường phức tạp như hiện nay, việc giữ kỷ luật đầu tư là yếu tố then chốt để đảm bảo hiệu suất dài hạn. Quản lý rủi ro là kỹ năng quan trọng để nhà đầu tư tránh khỏi các quyết định dựa trên cảm xúc. Nhà đầu tư cần nhận thức được giới hạn và sẵn sàng chốt lời khi cần thiết.

Trong giai đoạn cuối năm, khi các báo cáo thu nhập của các công ty lớn sắp công bố, việc kiên nhẫn và tuân thủ nguyên tắc sẽ giúp nhà đầu tư tối ưu hóa lợi nhuận mà vẫn bảo vệ được danh mục của mình.

Tháng 11/2024 là giai đoạn mang lại nhiều cơ hội nhưng không thiếu thách thức. Giữ vững các nguyên tắc đầu tư, linh hoạt trong quản lý danh mục và luôn chuẩn bị cho các bất ngờ là yếu tố quan trọng giúp nhà đầu tư điều hướng thành công trong một năm đầy biến động.

----------------------------------------------------------------------------------------------

Trong chu kỳ kinh tế, dòng tiền đầu tư được luân chuyển giữa các loại tài sản đầu tư khác nhau để tối đa hóa lợi nhuận. Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Đồng, Bạc, Cà phê, Đường, Nông sản ...

Bác nào quan tâm có thể nhắn tôi để tham gia giao dịch trực tiếp trên thị trường hàng hoá của Bô Công Thương để tận dụng cơ hội hiện nay. Với nhiều ưu điểm như: Long, Short, T0.

Chia sẻ thông tin hữu ích