LẠM PHÁT HẠ NHIỆT, NGUY CƠ SUY THOÁI TĂNG: NHTW CÓ THỂ SẼ NGỪNG CÁC ĐỢT NÂNG LÃI SUẤT "KHỦNG"

Những dấu hiệu cho thấy lạm phát đi xuống và nền kinh tế có nguy cơ rơi vào suy thoái đang khiến các ngân hàng trung ương (NHTW) suy xét lại về chính sách thắt chặt nhanh chóng của mình.

Dự báo ảm đạm

Financial Times trích dẫn dự báo của nhiều nhà kinh tế cho biết, các ngân hàng trung ương đang chuyển sang chính sách thắt chặt tiền tệ từ từ.

Những động thái tăng lãi suất “khủng” gần đây dường như đã kiềm chế được lạm phát kỷ lục và các quan chức cũng hiểu về nguy cơ suy thoái ngày càng tăng.

Sau buổi họp gần nhất của các ngân hàng trung ương và việc lạm phát Mỹ giảm còn 7,7% vào tháng 10 (từ mức 8,2% hồi tháng 9), thị trường đang tính đến khả năng cao về một đợt tăng lãi suất chậm hơn.

Nhiều người dự kiến lãi suất sẽ chỉ tăng 50 điểm cơ bản thay vì 75 điểm trong các cuộc họp sắp tới của Cục Dự trữ Liên bang Mỹ (Fed), Ngân hàng trung ương châu Âu (ECB), Ngân hàng trung ương Anh (BoE), Ngân hàng trung ương Thụy Sỹ (SNB) và Ngân hàng trung ương Canada (BoC), cũng như những đợt nâng lãi suất nhỏ hơn vào năm sau.

Fed, ECB và BoE đã đưa ra một “dữ liệu rõ ràng” rằng “chúng ta sẽ tới một thời kỳ thắt chặt chậm hơn, tương tự như những gì đã xảy ra ở Australia, Canada và Na Uy”, ông James Pomeroy, nhà kinh tế tại HSBC, cho biết.

Bà Jennifer McKeown, nhà kinh tế trưởng toàn cầu tại Capital Economics, cho biết các nhà hoạch định chính sách tiền tệ tin rằng các đợt thắt chặt mạnh mẽ đang có ảnh hưởng đến giá tiêu dùng.

Bà nói: “Chúng tôi kỳ vọng các ngân hàng trung ương sẽ giảm tốc độ tăng lãi suất do nhiều nền kinh tế đang suy yếu, áp lực giá cả trong nước giảm và lãi suất đang cao hơn hoặc tới mức cân bằng [nơi hoạt động kinh tế không bị hạn chế hay thúc đẩy]”.

Capital Economics kỳ vọng rằng hầu hết trong số 20 ngân hàng trung ương mà họ đang theo dõi sẽ tăng lãi suất ở mức 50 hoặc 25 điểm cơ bản.

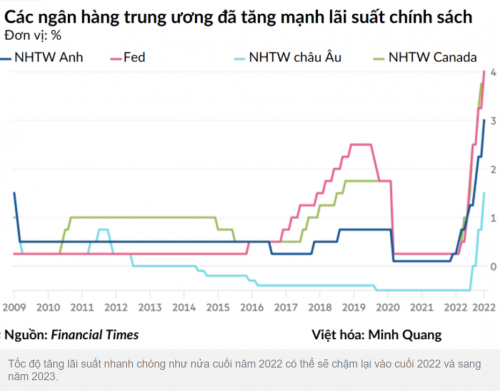

Phe diều hâu trong các ngân hàng trung ương trên thế giới đã giành chiến thắng vào mùa thu năm 2022, và nâng lãi suất với tốc độ kỷ lục chưa từng thấy trong nhiều thập kỷ. Kể từ tháng 8, 20 ngân hàng trung ương hàng đầu đã tăng lãi suất tổng cộng 11 điểm %.

Ngân hàng trung ương Nhật Bản (BoJ) là một ngoại lệ, chưa tăng lãi suất kể từ năm 2007 và dự kiến sẽ không tăng lãi suất. Trong khi đó, Nga và Thổ Nhĩ Kỳ lại cắt giảm lãi suất.

Chỉ tính riêng Fed, ECB, BoE và BoC đã tăng lãi suất tổng cộng 5,5 điểm % trong khoảng thời gian này. Mỗi ngân hàng trên đều nâng lãi suất 75 điểm cơ bản (bps) ít nhất một lần.

Tháng 6 năm nay là lần đầu tiên kể từ 1994, Fed nâng lãi suất thêm 75 bps. Sau đó ngân hàng trung ương Mỹ còn nâng lãi suất 75 bps thêm ba lần nữa vào các tháng 7, 9 và 11, đưa mặt bằng lãi suất quỹ liên bang lên khoảng 3,75 - 4%.

Mức tăng 75 điểm cơ bản của ECB vào tháng 9 và tháng 10 đã đưa lãi suất tiền gửi lên 1,5%, là động thái thắt chặt lớn nhất trong lịch sử 24 năm của cơ quan này. Trong khi đó, động thái tăng lãi suất của BoE vào tháng 11 là lớn nhất trong vòng 4 thập kỷ.

Giảm tốc độ thắt chặt

Với lãi suất chính sách giờ đây gần với điểm cân bằng hoặc mức “trung tính” và hoạt động kinh tế đang yếu đi, “luận điểm về việc giảm tốc thắt chặt chính sách đã trở nên mạnh mẽ hơn”, ông Ben May, nhà kinh tế toàn cầu tại Oxford Economics, cho biết.

Có nhiều tín hiệu cho thấy sản lượng đang suy yếu. Chỉ số quản trị nhà mua hàng (PMI) của S&P Global báo hiệu sự sụt giảm của Mỹ, Anh và khu vực đồng Euro (Eurozone) vào tháng 10. Chỉ số toàn cầu về đơn hàng mới đã giảm xuống mức thấp nhất kể từ mùa xuân năm 2020, giữa lúc dịch COVID lên đỉnh điểm.

Niềm tin người tiêu dùng và doanh nghiệp đang ở mức thấp kỷ lục tại nhiều quốc gia khi mà lạm phát và chi phí cho vay tăng cao sau nhiều đợt tăng lãi suất đã ảnh hưởng tới chi tiêu của hộ gia đình và các công ty.

Nhiều nhà kinh tế đang xem xét hạ dự báo tăng trưởng của năm 2023 với những quốc gia giàu có nhất, đồng thời kỳ vọng sản lượng tại Đức, Italy và Anh đều sụt giảm.

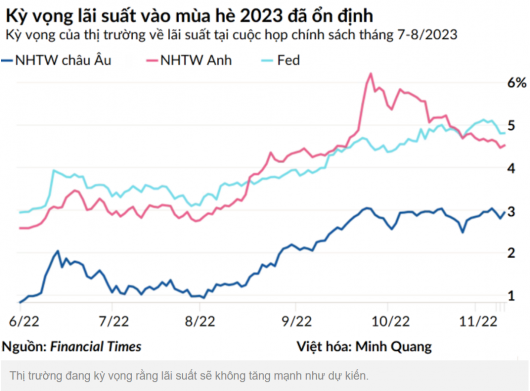

Kỳ vọng của thị trường về lãi suất vào mùa hè năm sau cũng đã giảm. Dựa trên những sản phẩm phái sinh như hợp đồng hoán đổi lãi suất, kỳ vọng lãi suất tiền gửi của ECB vào mùa hè năm sau đã tăng lên mức 3% vào tháng 9, từ mức thấp hơn 1% vào tháng 8. Tuy vậy, kỳ vọng này vẫn chưa tăng lên kể từ tháng 9.

Tại Anh, mức lãi suất cao hơn đã được thị trường tính đến sau động thái cắt giảm thuế mạnh được thông báo trong kế hoạch ngân sách “nhỏ” vào tháng 9. Tuy vậy, với việc kế hoạch ngân sách “nhỏ” bị hủy bỏ bởi chính phủ mới, kỳ vọng lãi suất cho mùa hè 2023 đã quay trở lại mức 4,6% vào giữa tháng 9.

Bà Susannah Streeter, nhà phân tích đầu tư cao cấp của công ty quản lý tài sản Hargreaves Lansdown, cho biết việc đặt kỳ vọng vào mức tăng lãi suất nhỏ hơn tại Anh là "rất hợp lý", "đặc biệt là với dự báo suy thoái kinh tế có thể kéo dài hai năm và mang theo áp lực giảm phát".

Ở Mỹ, kỳ vọng của thị trường vào lãi suất trong mùa hè tới tiếp tục tăng sau khi Chủ tịch Fed Jay Powell cảnh báo rằng lãi suất chính sách sẽ đạt đỉnh ở mức cao hơn dự kiến.

Tuy vậy, Fed cũng có thể điều chỉnh chính sách khi đợt thắt chặt gần đây bắt đầu làm giảm hoạt động kinh tế. Bà Streeter cho biết: "Các động thái quyết liệt hơn dường như sắp kết thúc, với một chiến lược nhẹ nhàng hơn dự kiến sẽ được triển khai trong những tháng tới".

Theo Doanh nghiệp & Kinh doanh

Chia sẻ thông tin hữu ích