Pro

Pro

Theo dõi Pro

GÓC NHÌN CHUYÊN GIA

CƠ HỘI CHỌN LỌC CỔ PHIẾU TỐT TRONG THÁNG 5 KHI THỊ TRƯỜNG ĐIỀU CHỈNH MẠNH

1) Đâu là nguyên nhân cho sự sụp đổ tính đến thời điểm hiện tại của thị trường?

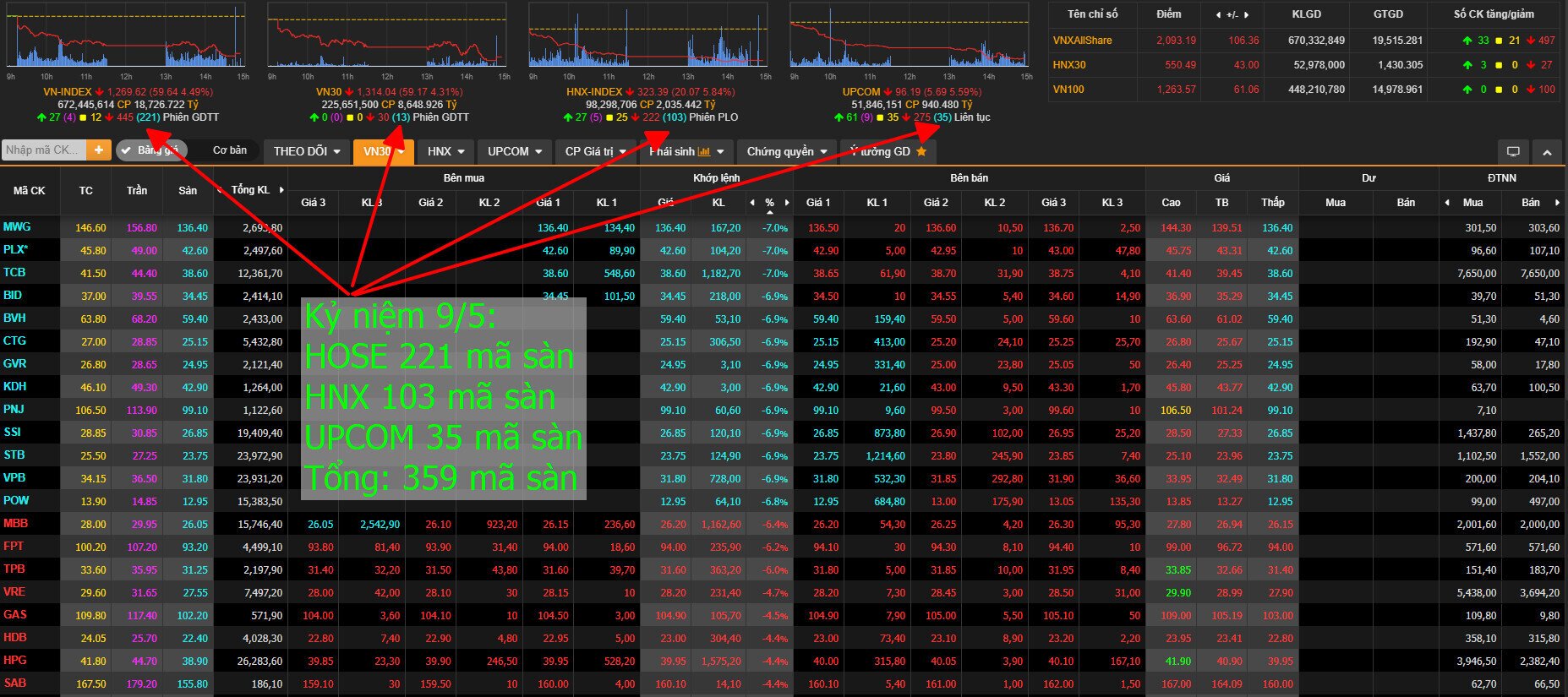

Những nguyên nhân cho sự sụp đổ của thị trường, theo quan sát của chúng tôi, tới từ những yếu tố nội tại (tâm lý đầu tư kém tích cực khi hàng loạt các vụ bắt giữ diễn ra khi Chính phủ kiểm soát chặt chẽ thị trường tài chính) trong bối cảnh rủi ro vĩ mô từ bên ngoài đang ngày càng leo thang. Theo đó, áp lực lên lạm phát trên thế giới trong thời gian tới vẫn còn rất lớn gắn với tình trạng giá nguyên vật liệu tiếp tục tăng trên toàn cầu do gián đoạn chuỗi cung ứng (do cuộc chiến Nga-Ukraine kéo dài và Trung Quốc tiếp tục áp dụng chính sách "zero covid" và giãn cách xã hội nghiêm ngặt tại thành phố lớn Thượng Hải) trong khi cầu tiêu dùng đang có xu hướng hồi phục hậu giãn cách. Điều này đã dẫn tới kỳ vọng rằng các thị trường phát triển sẽ thực hiện động thái thắt chặt chính sách tiền tệ nhanh và mạnh hơn so với các dự báo trước đó (FED đã tăng lãi suất lên thêm 50 điểm cơ bản trong cuộc họp tháng Năm), làm trầm trọng thêm các tác động tiêu cực lên tâm lý đầu tư toàn cầu. Kết quả là, VN Index đã sụt giảm 8,4% trong tháng Tư, mức định giá P/E xuống trượt thấp nhất kể từ tháng 9/2020 ở mức 15,1x trong khi định giá P/E 2022 hiện tại chỉ là 13x.

2) Yếu tố chọn lọc cổ phiếu đến từ kết quả kinh doanh khả quan của các doanh nghiệp:

KQKD Q1-2022 sơ bộ tiếp tục cải thiện. Thống kê gần 600 trên tổng số 771 doanh nghiệp niêm yết thuộc 2 sàn HSX và HOSE đã công bố KQKD Q1-2022, tính tới ngày 4/5/2022, cho thấy mức tăng trưởng LNST khá tốt so với cùng kỳ là 33% YoY. Trong thống kê này, chúng tôi nhận thấy có hơn 56% tổng số DN công bố kết quả có kết quả tăng trưởng dương so với cùng kỳ về LNST. Trong đó, DN có LNST âm chiếm khoảng 9% cải thiện nhẹ so với tỷ lệ 11% của cùng kỳ năm 2021 khi so sánh cùng mẫu dữ liệu doanh nghiệp. Ngoài ra, có khoảng 6% doanh nghiệp có lợi nhuận âm trong Q1-2021 đã kinh doanh có lời trong cùng kỳ năm nay.

58 doanh nghiệp trong danh mục theo dõi của chúng tôi có ghi nhận tỷ lệ tăng trưởng tổng LNST 30% so với cùng kỳ. Ngoại trừ nhóm BĐS ghi nhận LNST tăng trưởng -13% YoY do mùa thấp điểm bàn giao, các ngành còn lại tiếp tục ghi nhận mức tăng trưởng 2 chữ số ngày trong quý đầu năm theo đà phục hồi của nền kinh tế. Trên thực tế, tăng trưởng GDP Q1-2022 đạt mức 5,0% YoY, dẫn dắt bởi lĩnh vực sản xuất (+7,8%), Tài chính – Ngân hàng (+9,8%), Vận tải – Kho bãi (+7,1%). Những lĩnh vực này tiếp tục là trụ đỡ cho đà phục hồi của nền kinh tế khi chứng kiến mức tăng

trưởng tốt hơn trong tháng 4. Chỉ số dự báo sớm về triển vọng của hoạt động sản xuất công nghiệp cũng cho thấy sự tích cực với PMI duy trì ở mức 51,7 điểm trong tháng 4/2022. Đáng chú ý, sản lượng đã hồi phục sau khi giảm trong tháng 3 và đơn đặt hàng mới tiếp tục tăng dù tốc độ tăng đã chậm lại đáng kể, mức tăng thấp nhất trong vòng 7 tháng mở rộng liên tục. Ngoài ra, sự phục hồi của lĩnh vực tiêu dùng trong nền kinh tế dần trở nên rõ nét hơn khi doanh số bán lẻ hàng hóa và dịch vụ tháng 4/2022 ghi nhận tăng trưởng 12,1% YoY, trong đó, bán lẻ hàng hóa tăng trưởng 12,4% YoY.

Kết luận:

Trong khi thị trường sẽ tiếp tục phải đối mặt với áp lực từ những rủi ro vĩ mô từ bên ngoài nói trên trong ngắn hạn, chúng cho rằng những yếu tố này sẽ không ảnh hưởng đáng kể tới triển vọng tăng trưởng của Việt Nam trong năm nay khi các số liệu vĩ mô vững chắc vẫn đang củng cố cho quá trình phục hồi của nền kinh tế và nhiều khả năng lạm phát cả năm vẫn trong tầm kiểm soát. Ngoài ra, việc Trung Quốc đang có những động thái nới lỏng giãn cách tại Thượng Hải, và quyết định tăng lãi suất của FED có thể giúp giải tỏa phần nào áp lực lên tâm lý đầu tư. Việc theo dõi các yếu tố này cùng với những tác động của chúng lên chuỗi cung ứng toàn cầu và khả năng kiềm chế lạm phát trên thế giới là khá quan trọng trong thời gian sắp tới, khi nó giúp chúng ta có các đánh giá rõ ràng hơn về những triển vọng của những rủi ro mang tính hệ thống này. Nếu như giai đoạn 2020-2021 thị trường tăng trên diện rộng nhờ dòng tiền “dễ dãi”, thì chúng tôi cho rằng trong giai đoạn sắp tới dòng tiền sẽ sự phân hóa rất mạnh giữa các nhóm ngành và cổ phiếu trong bối cảnh tâm lý ngại rủi ro nói chung của thị trường. Chúng tôi kỳ vọng rằng đà tăng giá chỉ thực sự bền vững ở những cổ phiếu câu chuyện lợi nhuận tăng trưởng tích cực, hoặc phát hành tăng vốn,… trong những quý tới. Mặt khác, các thống kê về KQKD Q1-2022 ở trên cũng cho thấy những cổ phiếu có diễn biến giá mạnh hơn trong khi thị trường chung sụt giảm mạnh trong tháng Tư đều được hỗ trợ bởi sự tăng trưởng tích cực về doanh thu và lợi nhuận, trong đó, nhóm cổ phiếu ngành thủy sản, kho vận, công nghệ, bán lẻ là một số điển hình. Chúng tôi tin rằng những xu hướng trên đây sẽ tiếp tục chi phối sự vận động của TTCK trong năm 2022.

Số liệu thu thập từ: BCTC Q1/2022 các DN, Fiinpro và VDSC.

#isg #chungkhoan #cophieu #gocnhinchuyengia

Chia sẻ thông tin hữu ích