KBSV: Tăng trưởng tín dụng của ACB năm 2022 có thể đạt mức 16%

Theo báo cáo cập nhật Ngân hàng TMCP Á Châu (Mã: ACB), Công ty Chứng khoán KB (KBSV) dự báo tăng trưởng tín dụng năm 2022 ở mức 16%.

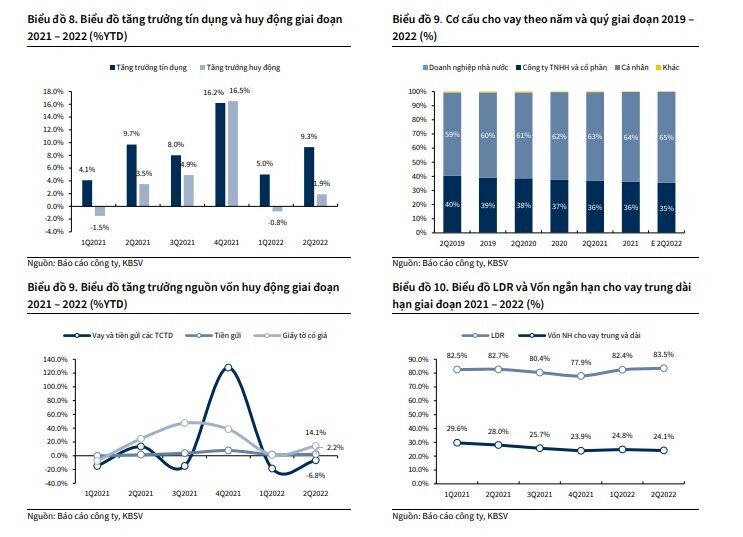

Tăng trưởng tín dụng khả quan ở mức 9.3%, huy động vốn tăng nhẹ 1.9%.

Hoạt động cho vay của ngân hàng vẫn duy trì được sự khả quan trong quý 2 với tín dụng tăng 9.3% so với đầu năm. Chúng tôi ước tính dư nợ cho vay cá nhân cuối quý 2 đạt 255 nghìn tỷ VND, tăng 10.7% và nâng tỷ trọng trên tổng dư nợ lên mức 64.5%. Dư nợ cho vay khách hàng doanh nghiệp (chủ yếu là SME) đạt khoảng 139 nghìn tỷ VND, tăng 7.5%. ACB được biết đến như là một trong những ngân hàng tiên phong trong mảng bán lẻ với dư nợ tăng gấp 2.4 lần trong giai đoạn 2016 – 2021 và hiện nay chiếm tới 94% tổng danh mục cho vay. Nhờ đó, ACB có đầy đủ kinh nghiệm và năng lực cạnh tranh trong bối cảnh các ngân hàng khác cũng đang hướng tới phát triển cho vay bán lẻ.

ACB là một trong số ít các ngân hàng không đầu tư trái phiếu doanh nghiệp. Danh mục chứng khoán đầu tư của ngân hàng chủ yếu là trái phiếu chính phủ với dư nợ tính đến cuối quý 2 là 64,482 tỷ VND. Việc không nắm giữ trái phiếu doanh nghiệp cũng giúp giá cổ phiếu chỉ giảm khoảng 18% trong khi cổ phiếu của các ngân hàng khác giảm tới 30% vào giai đoạn tháng 4 và 5.

Tổng nguồn vốn huy động đạt 474 nghìn tỷ VND, tăng nhẹ 1.9% – cải thiện hơn so với quý 1 nhờ nguồn vốn huy động trên thị trường liên ngân hàng chỉ giảm 6.8% trong khi huy động từ tiền gửi tăng 2.2% và ngân hàng thành công huy động gần 5.000 tỷ VND thông qua phát hành giấy tờ có giá. Huy động vốn tăng chậm hơn tín dụng khiến tỷ lệ LDR trong quý 2 tiếp tục tăng lên mức 83.2% – sát với mức 85% theo quy định của NHNN. Trong những quý gần đây tỷ lệ LDR của ngân hàng hầu hết luôn trên 80% do đó ACB cần đa dạng các phương thức huy động vốn. Tỷ lệ vốn ngắn hạn cho vay trung và dài hạn ước tính là khoảng 24.1% vào cuối quý 2 – vẫn thấp hơn mức quy định cho giai đoạn 2022 – 2023 là 34%.

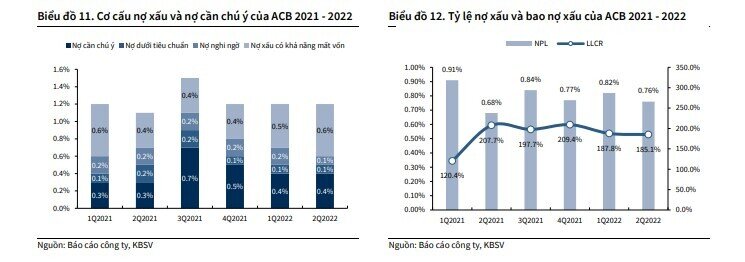

Tỷ lệ nợ xấu quý 2 giảm về mức 0.76%. Dự phòng bao nợ xấu duy trì mức cao.

KBSV đánh giá cao những nỗ lực trong việc đảm bảo chất lượng tài sản của ACB thể hiện ở việc:

(1) luôn nằm trong top đầu các ngân hàng có tỷ lệ nợ xấu thấp nhất ngành giai đoạn 2016-2021

(2) tỷ lệ dự phòng bao nợ xấu liên tục tăng và luôn trên trung bình ngành cũng ở trong giai đoạn trên

(3) chủ động đưa nợ tái cơ cấu về đúng nhóm nợ và hoàn thành trích lập 100% dư nợ tái cơ cấu.

Nhờ trích lập dự phòng lớn trong năm 2021 (gấp 8 lần 2020) cùng việc khả năng trả nợ của khách hàng đang dần quay trở lại giúp ACB ghi nhận tới 526 tỷ VND hoàn nhập dự phòng cho vay trên bảng cân đối trong quý 2. Chất lượng tài sản của ACB được kỳ vọng sẽ tiếp tục cải thiện vào nửa cuối năm.

Tỷ lệ nợ xấu quý 2 giảm 6bps so với quý trước do nợ nhóm 4 giảm 373 tỷ VND trong khi nhóm 5 tăng chậm hơn về số tuyệt đối, chỉ khoảng 256 tỷ VND. Dư nợ tái cơ cấu kéo theo tính đền cuối quý 2 là khoảng 13.000 tỷ VND (-13.3%). Tỷ lệ dự phòng bao nợ xấu giảm khoảng 2 điểm phần trăm xuống mức 185% - vẫn cao hơn trung bình ngành.

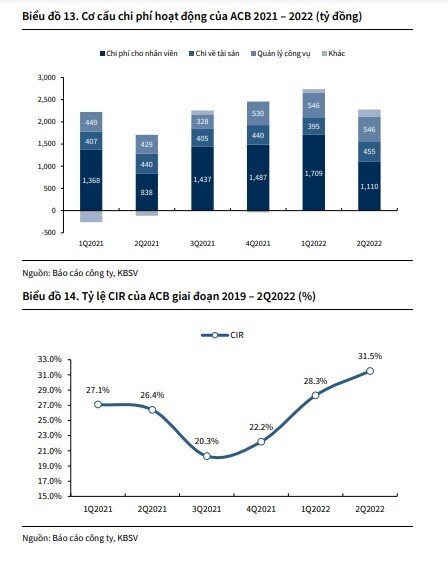

Chi phí quản lý doanh nghiệp quý 2 đạt 2,276 tỷ VND (-16.9% và +42.6%) chủ yếu do chi phí nhân viên tăng 32.4%. Do chi phí tăng mạnh so với cùng kỳ nên tỷ lệ CIR 2Q2022 tăng 5.4 điểm %, đạt 31.5. Ngân hàng đang có những nỗ lực trong việc cắt giảm chi phí bằng kế hoạch không tuyển mới nhân viên trong năm 2022.

Đáp ứng đầy đủ điều kiện để có room tín dụng tốt hơn.

Tăng trưởng cho vay khách hàng trong 6 tháng đầu năm đạt 9.3% - gần chạm room được giao đầu năm là khoảng 10%. Do đó, ngân hàng rất cần room tín dụng mới để duy trì động lực tăng trưởng tốt vào nửa cuối năm. KBSV đánh giá ACB là một trong những ứng cử viên sáng giá được Ngân hàng Nhà nước (NHNN) xem xét nâng room tín dụng nhờ (1) tỷ lệ an toàn vốn (CAR) duy trì mức cao trong những năm gần đây như cuối 2021 là 11.23% - cao hơn so với mức quy định 9% của NHNN; (2) ACB theo đuổi chiến lược cho vay thận trọng với tỷ lệ nợ xấu (NPL) luôn duy trì dưới 1% và dự phòng bao nợ xấu (LLCR) luôn cao hơn trung bình ngành; (3) ACB không nắm giữ trái phiếu doanh nghiệp – đây là một trong những lý do quan trọng trong bối cảnh Ngân hàng Nhà nước muốn định hướng dòng chảy tín dụng cho hoạt động sản xuất và kiểm soát chặt chẽ hơn hoạt động đầu tư trái phiếu doanh nghiệp của các ngân hàng.

KBSV kỳ vọng room tín dụng mới của ngân hàng có thể lên tới 16%.

Bạn có muốn trở thành VIP/Pro trên 24HMoney? Hãy liên hệ với chúng tôi SĐT/ Zalo: 0981 935 283.

Để truyền thông cho doanh nghiệp, vui lòng liên hệ SĐT/ Zalo: 0908 822 699.

Hòm thư: phuongpt@24hmoney.vnMã | Giá | Biểu đồ | ||

|---|---|---|---|---|

27.05 +0.40 (+1.50%) |

Thích

Thích Bình luận

Bình luận

Bình luận